Pour s’équiper, les ménages tournent le dos au crédit

L’option d’autofinancement est largement préférée

Le taux d’endettement moyen tourne autour de 30%

Les prêteurs redoublent d’effort pour séduire la clientèle des particuliers

Les ménages préfèrent épargner pour acquérir leurs biens plutôt que d’emprunter auprès des banques ou des sociétés de financement. Même pour l’acquisition d’un logement ou d’une voiture, le recours aux fonds propres reste important

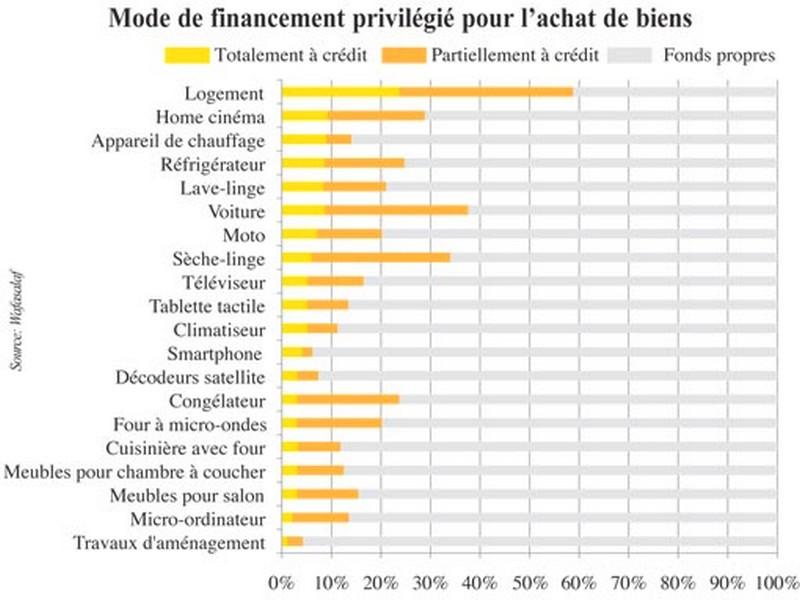

Le mode de financement envisagé par les ménages pour l’équipement domestique (Etude Wafasalaf(1); voir aussi L’Economiste du 25 mai 2016) devrait donner plus de travail aux directions marketing et commercial des établissements de crédit. Lorsqu’ils le peuvent, les ménages préfèrent s’autofinancer que d’aller pousser la porte des agences bancaires ou sociétés de financement avant de s’équiper. Pour les investissements lourds comme le logement ou la voiture, le recours au crédit est plus important sans être incontestable. Seulement quatre ménages sur dix choisissent d’emprunter.

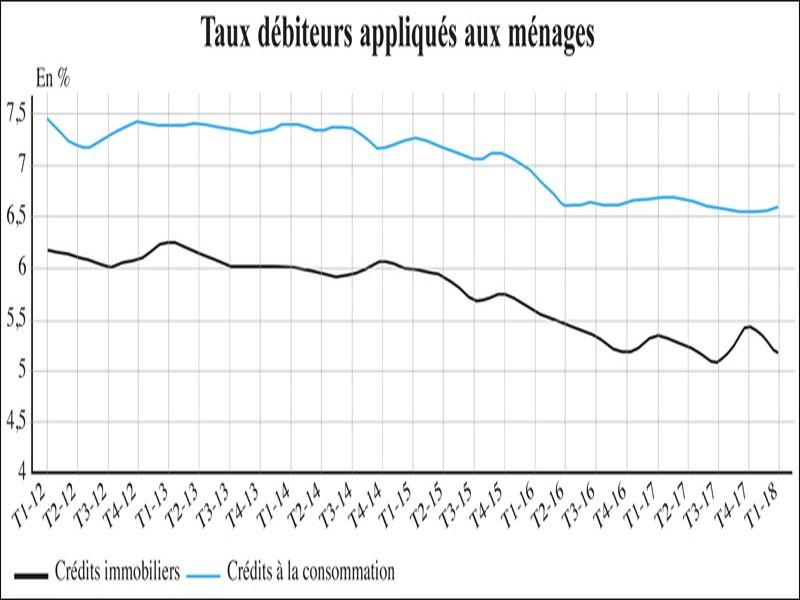

Il y a donc matière pour les banques à développer l’activité retail. Dans un contexte de ralentissement de l’activité économique, les ménages sont plus attentifs à la gestion de leur porte-monnaie. Mais l’on observe depuis plus d’un an une remontée de leur dette financière soutenue notamment par la détente des taux d’intérêt et des prix des biens immobiliers. Plus solvables (baisse de 1,5% des créances en souffrance sur un an à fin avril), les ménages sont aussi mieux perçus par les banques qui sont prêtes à prendre un peu plus de risque surtout que le marché des entreprises n’est pas très porteur en ce moment. Le rythme de progression de l’encours des prêts aux particuliers et aux MRE est trois fois supérieur à la croissance globale des crédits (5,8% contre 2% à fin avril).

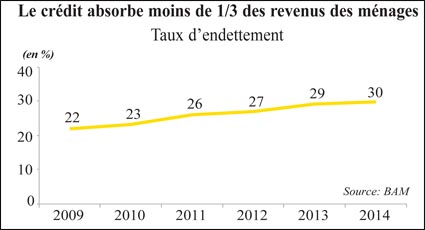

Les ménages sont relativement peu endettés, ce qui laisse entrevoir un gisement de croissance non négligeable pour la banque de détail. A fin 2014, la dette financière des ménages représentait 31% du PIB, un niveau similaire à celui de plusieurs économies émergentes

Au-delà de l’amélioration de leur situation, les ménages présentent un autre avantage. Ils sont relativement peu endettés. Le taux d’endettement moyen tourne autour de 30%. Une charge de la dette y compris le crédit immobilier contenue à 55% des revenus est un niveau optimal, disent les professionnels. Hors la traite pour le logement, elle ne devrait pas dépasser 40%, conseillent-ils.

Sur certaines catégories de clientèle comme les jeunes de moins de 30 ans, le recours au crédit est encore limité et n’absorbe qu’environ le quart du revenu. Ce sont généralement des jeunes qui viennent de démarrer leur carrière et dont la relation avec la banque devrait s’intensifier. Cette clientèle est devenue hautement stratégique pour les établissements. C’est l’un des marchés d’avenir de la banque de détail. Pour certaines enseignes, la volonté est d’approcher les jeunes dès le collège avec des offres adaptées.

Le 31 Mai 2016

SOURCE WEB Par l’économiste

Les tags en relation

Les articles en relation

Immobilier: A qui profite la baisse des taux?

En moyenne, les banques ont appliqué 5,16% au 1er trimestre Mais la hausse des prix des biens pèse sur les emprunts des ménages Malgré la détente des...

Le moral des Marocains à la baisse pour l’économie et les droits humains

Le roi Mohammed VI a chargé une commission spéciale de repenser le modèle de développement et de réduire les disparités sociales dans le pays. Le moral...

L’entreprise, socle de l’économie

L’entreprise est incontestablement le pivot central du PIB. Elle a contribué, en 2016, à hauteur de 43% à la création de richesses et à 57% de l’invest...

Au Maroc, le grand malaise des couches moyennes

Stagnation des revenus, pression fiscale, recours coûteux au secteur privé pour l'enseignement et la santé, faible création d'emplois de qualité......

Plus de 250 milliards de DH de cash en circulation à fin novembre 2019

18 milliards de plus en un an. Les dépôts bancaires stagnent depuis le début de l’année. Les crédits aux entreprises privées en forte accélération. ...

Crédit: baisse attendue de la taxe sur l'assurance

Si les compagnies d’assurance répercutent l’éventuelle baisse, les futurs acquéreurs pourront réaliser des économies intéressantes. Bonne nouvelle ...

Agriculture : Le ministère prévoit une année agricole prometteuse

Les premiers chiffres officiels sur le volume des pluies enregistrées dans les diverses régions renforcent les perspectives d’une bonne campagne agricole au...

Boycott: La revanche de la classe moyenne

L’ampleur du boycott et ses risques pour l’économie nationale occultent les spécificités de la population qui le porte. En effet, de toute l’histoire d...

Les phosphates et dérivés, l’agroalimentaire et les nouvelles industries en locomotive

Au titre des quatre premiers mois de l’année en cours, « les indicateurs conjoncturels récents, notamment ceux relatifs aux activités sectorielles, attest...

Chine: épier, noter, punir

Des passagers dans une gare de Pékin, le 1er février 2016. Dans un nombre croissant de villes chinoises, les citoyens sont notés en fonction de leur compo...

Que se passe-t-il à la RAM? (Partie 1)

La compagnie aérienne nationale est de nouveau concernée par un scandale. Cette fois-ci, il s’agit des engagements non tenus de la Royal Air Maroc (RAM) vis...

Ménages: ce qu’il faut retenir de l’enquête du HCP

Voici les principaux points de la note d’information du Haut-Commissariat au Plan (HCP) relative aux résultats de l’enquête de conjoncture auprès des mé...

jeudi 2 juin 2016

jeudi 2 juin 2016 0

0

Découvrir notre région

Découvrir notre région