Plus de 250 milliards de DH de cash en circulation à fin novembre 2019

18 milliards de plus en un an. Les dépôts bancaires stagnent depuis le début de l’année. Les crédits aux entreprises privées en forte accélération.

A fin novembre 2019, les statistiques monétaires de Bank Al-Maghrib sont mitigées. D’un côté, le cash en circulation est toujours en forte augmentation et les dépôts bancaires stagnent.

Cette tendance, qui se confirme mois après mois, traduit le manque de confiance de plusieurs personnes physiques et morales, entre autres à cause de la multiplication des contrôles, des redressements et des recouvrements forcés de l’impôt par l’administration.

Elle a d'ailleurs poussé le gouvernement à adopter plusieurs mesures dans le cadre de la loi de finances 2020 pour rétablir la confiance.

De l’autre côté, il y a une réelle reprise du crédit bancaire, en faveur des entreprises privées notamment. Mobilisation plus forte des banques pour le financement de l'économie ? Amélioration de la situation financière et des perspectives de développement des entreprises ? Peut-être les deux à la fois.

Deux tendances problématiques

En tous les cas, ces deux tendances sont problématiques pour les banques dans la mesure où la distribution du crédit risque d'être freinée par la stagnation des dépôts et les sorties de cash du système, compte tenu des règles prudentielles.

Les banques multiplient d'ailleurs les levées de fonds (emprunts obligataires, augmentations de capital, certificats de dépôts) pour continuer à servir des crédits dans le respect de la réglementation.

Sachant qu'elles sont appelées à se mobiliser d'avantage pour les TPME et les entrepreneurs, tous les espoirs reposent sur le succès des opérations d'amnisties pour rétablir la confiance.

Les principales évolutions

Voici l'évolution des principaux indicateurs monétaires à fin novembre 2019 :

- La circulation fiduciaire a atteint 250,2 milliards de DH : +16,6 milliards depuis le début de l’année, +18 milliards sur une année glissante. Elle représente 18,6% de la masse monétaire.

- Les dépôts bancaires font quasiment du surplace : +5 milliards de DH depuis le début de l’année, à 927,9 milliards.

- Les bons de caisse et dépôts à terme ont vu leur encours baisser de 8,2 milliards de DH, à 152,9 milliards. Et les dépôts globaux des entreprises privées ont baissé de plus de 7 milliards de DH.

- Le crédit bancaire affiche une hausse salutaire de 5,2% ou de 43,8 milliards de DH sur une année glissante, à 892 milliards de DH.

- Hors secteur public et sociétés financières, le crédit augmente de 5,6% ou de 37,6 milliards.

- Plus de 22 milliards de DH ont bénéficié aux entreprises privées, ce qui correspond à une hausse de 6,6%.

- Les crédits à l’équipement sont en progression de 7 milliards de DH, les crédits de trésorerie de 16 milliards.

Les impayés des ménages en forte hausse

Notons toutefois une aggravation de 5,7% ou de 3,8 milliards de DH des impayés bancaires. Ces derniers s’établissent à près de 70 milliards de DH, soit 7,8% de l’encours global des crédits.

Cette dégradation est surtout le fait des ménages (+3,6 milliards de DH, à 29 milliards), les créances en souffrance des entreprises privées ayant quasiment stagné à 40 milliards de DH.

Le 02/01/2020

Source web Par Médias 24

Les tags en relation

Les articles en relation

Tan-Tan: Le nombre d'entreprises créées grimpe de 17% au 1er semestre

Le nombre d’entreprises créées durant le premier semestre 2019 dans la province de Tan-Tan a grimpé de 17% par rapport à la même période de l’année d...

Libération du compte de réserve : injection d’environ 10 milliards dans le secteur bancaire

La libération intégrale du compte de réserve au profit des banques décidée par le Conseil de Bank Al-Maghrib se traduira par une injection d’à peu près...

Transferts MRE : Les USA et l’Arabie Saoudite détrônent l’Europe

Selon la Banque mondiale, un record de 9,3 milliards de dollars attendu en 2021 Le wali de Bank Al-Maghrib avait annoncé un «chiffre record» pour les tran...

Réformes fiscales 2025 : Mesures clés pour le pouvoir d’achat et l’impôt

Les récentes modifications du Code général des impôts (CGI) pour l'année 2025 introduisent des mesures majeures visant à soutenir le pouvoir d’achat...

COP22 : Une feuille de route pour mobiliser les financements verts

Bank Al Magrhib vient de dévoiler la feuille de route du secteur financier marocain pour le financement du climat. Elle donne une visibilité inédite sur la c...

La flexibilité du dirham pour début 2017

Le Maroc s’approche à grands pas de la libéralisation totale des changes. Selon Abdellatif Jouahri, gouverneur de Bank Al-Maghrib, le système de change fle...

Caisses internes de retraite: Des bombes à désamorcer dans le secteur public

Les scénarios de transfert de la caisse de l’ONEE au RCAR finalisés Le coût tourne autour de 18 milliards de dirhams Il investit des milliards par an...

Entretien avec Abdelkader Boukhris, président de la commission fiscale et réglementation des chang

«Notre plus grand regret est l'absence de la charte de l'investissement» Abdelkader Boukhris regrette l’archaïsme de la fiscalité locale qui co...

Abdellatif Jouahri : L’économie marocaine présente encore des fragilités importantes

L’économie nationale demeure en quête d’une véritable voie et d’un modèle de développement qui la placerait durablement sur un sentier de croissance ...

Maroc CESE Pour Chami: Comment peut on s'occuper au plus vite des régions qui vivaient de la contre

Nous considérons au CESE que cette décision qui s’inscrit dans une logique de souveraineté nationale, demeure une mesure nécessaire. En effet, elle permet...

Le dirham marocain se déprécie de 1% face à l’euro et s'apprécie de 1,6% par rapport au dollar

Le dirham marocain s'est déprécié de 1% face à l’euro et s’est apprécié de 1,6% par rapport au dollar américain en août 2017, selon Bank Al-Magh...

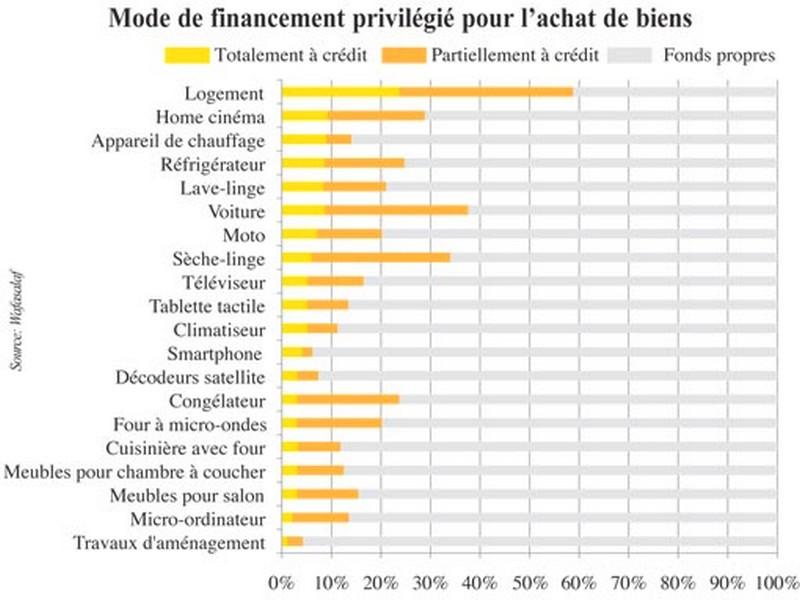

Pour s’équiper, les ménages tournent le dos au crédit

L’option d’autofinancement est largement préférée Le taux d’endettement moyen tourne autour de 30% Les prêteurs redoublent d’effort pour sédu...

jeudi 2 janvier 2020

jeudi 2 janvier 2020 0

0

Découvrir notre région

Découvrir notre région