Le secteur de la banque et de l’assurance résiste bien face à la crise

La croissance de l’économie nationale devrait s’accélérer à 4% en 2023 au lieu de 1% en 2022, selon Bank Al-Maghrib

La croissance de l’économie nationale devrait ralentir à 1% en 2022 avant de s’accélérer à 4% en 2023, selon les projections de Bank Al-Maghrib soulignant un contexte défavorable. Réuni récemment au siège de la Banque centrale à Rabat, le Comité de coordination et de surveillance des risques systémiques (CCSRS) a estimé qu’« en dépit du fort rebond de l’activité économique nationale en 2021, les vulnérabilités liées aux conséquences de la crise en Ukraine, la montée des pressions inflationnistes et les mauvaises conditions de la campagne agricole, ne manqueraient pas de peser sur les perspectives économiques ». A l’évidence, Bank Al-Maghrib anticipe un ralentissement plus important de la croissance de l’économie nationale que les projections du Haut-commissariat au plan (HCP) qui table, de son côté, sur une progression de la croissance économique de 1,3% en 2022 avant de rebondir à 3,7 en 2023. « Au plan des comptes extérieurs, le déficit du compte courant augmenterait à 4,9% du PIB en 2022 avant de revenir à 3,8% en 2023 », a indiqué la Banque centrale dans un communiqué publié à l’issue des travaux de la 15ème réunion du CCSRS. Avec l’intégration notamment des prévisions du financement extérieur du Trésor, les avoirs officiels de réserve permettraient une couverture autour de 6 mois d’importations de biens et services, a fait savoir Bank Al-Maghrib. Poursuivant son analyse de l’évolution de la situation du système financier au regard des tendances économiques et financières, BAM a annoncé que le déficit budgétaire devrait se creuser à 6,3% du PIB en 2022 avant de s’atténuer à 5,6% en 2023, alors que l’endettement du Trésor se situerait à 70,1% du PIB en 2022 et puis à 70,7% en 2023. Il est à rappeler qu’au cours de cette 15ème séance, le crédit bancaire destiné au secteur non financier a progressé à un rythme modéré et que la hausse des créances en souffrance a poursuivi son atténuation au cours des quatre premiers mois de l’année 2022. Autre constat relevé au cours de cette réunion : le taux de sinistralité s’est stabilisé à fin avril 2022 à 11,2% au titre des crédits aux entreprises non financières et à 9,8% au titre des crédits aux ménages, a relevé la Banque centrale de même source soulignant qu’il en résulte un taux des créances en souffrance du secteur bancaire de 8,7%. Et de noter que le taux de couverture de ces créances par les provisions s’est maintenu autour de 68%. Le Comité, qui a examiné et approuvé le rapport sur la stabilité financière au titre de l’année 2021 au cours de sa réunion, a affirmé que le secteur bancaire demeure solide et résilient au niveau de la rentabilité, de la liquidité et de la solvabilité. En effet, « après une contraction observée en 2020, le résultat net cumulé des banques a connu, au titre de l’exercice 2021, un rebond de 76,4%. Le ratio de liquidité à court terme s’établit à des niveaux confortables », a fait savoir Bank Al-Maghrib. Poursuivant son analyse, BAM a constaté que sur le plan de la capitalisation, les ratios de solvabilité et de fonds propres de première catégorie se situent, à fin 2021, à 15,8% et 12%, sur base sociale, pour des minimas réglementaires de 12% et 9%. Il est à préciser que, sur base consolidée, les données recueillies montrent que ces ratios ressortent respectivement à 13,9% et à 11,2%, comme l’a relevé la Banque. « L’exercice de macro stress test de solvabilité réalisé par Bank Al-Maghrib en juin 2022 montre une résilience du secteur bancaire face à des scénarii simulant la dégradation des conditions macroéconomiques ». Comme pour le secteur bancaire, les infrastructures des marchés financiers continuent de faire preuve d’une forte résilience tant au plan financier qu’au niveau opérationnel et présentent toujours un niveau de risque faible pour la stabilité financière, selon le Comité qui a fait le point lors de sa réunion sur l’état d’avancement de la feuille de route de stabilité financière couvrant la période 2022- 2024 et passé en revue la synthèse des travaux mensuels de ses représentants tenus depuis le début de la crise sanitaire. Le secteur des assurances dont les indicateurs clés font état, dans l’ensemble, d’un retour à la situation d’avant-crise, a pour sa part « pu reprendre une bonne dynamique pour atteindre un niveau de croissance de son chiffre d’affaires de 9,9% en 2021 contre 1% un an auparavant », a avancé BAM. Profitant de la bonne performance du marché boursier, le résultat financier de ce secteur a rebondi de 64,7% tandis que la marge d’exploitation s’est repliée en raison notamment de l’augmentation de la sinistralité qui a retrouvé son niveau d’avant-crise. C’est ainsi que « le secteur a vu son résultat net progresser de 35% etson taux de rendement des fonds propres (ROE) se hisser à 9,5% », a déclaré la Banque centrale dans son communiqué constatant que le ratio des plus-values latentes sur les placements s’est de son côté amélioré en passant de 13% en 2020 à 15,5% en 2021. Selon Bank Al-Maghrib, sur le plan prudentiel, le secteur continue de dégager une marge de solvabilité confortable par rapport au minimum réglementaire. L’institution prévient toutefois que « cette marge, qui ne couvre à ce jour que le risque de souscription, pourrait être amenée à baisser avec l’entrée en vigueur du cadre prudentiel de la solvabilité basée sur les risques (SBR) ». La banque a par ailleurs fait savoir que les exercices de stress tests réalisés font ressortir une bonne résilience des entreprises d’assurances aux chocs sur le portefeuille actions et immobilier et aux conditions macroéconomiques et techniques défavorables. « Concernant les régimes de retraite, l’intégration des enseignants contractuels des AREF (Académies régionales d'éducation et de formation) au régime des pensions civiles géré par la Caisse marocaine des retraites, devrait atténuer, sur le long terme, les déficits accumulés », a ajouté BAM estimant cependant que l’intégration de ces enseignants n’aura pas d’impact significatif sur sa pérennité à court terme, du fait de l’horizon de viabilité très réduit de ce régime. Enfin, « après une progression significative des indicateurs du marché des capitaux en 2021, celui-ci a été impacté au premier semestre 2022 par les effets de la conjoncture internationale »,selon BAM relevant que l’indice MASI de la Bourse de Casablanca enregistre au 30 juin 2022 une baisse de 10,1%, après une hausse de 18,35% enregistrée en 2021.

Le 19 juillet 2022

Source web par : libération

Les tags en relation

Les articles en relation

Maroc : forte croissance du PIB touristique et reprise record en 2024

Le Haut-Commissariat au Plan (HCP) révèle, dans son compte satellite du tourisme 2024, une progression exceptionnelle du PIB touristique, qui atteint 116,2 mi...

LES FEMMES AU MAROC EN 10 CHIFFRES FRAPPANTS !

Même si la situation des femmes évolue au Maroc, les inégalités persistent à tous les niveaux ! Zoom sur 10 chiffres édifiants émanant du HCP. 22,3%, ...

Plan Maroc Vert : bilan mitigé et défis pour la sécurité alimentaire

Plus de quinze ans après son lancement, le Plan Maroc Vert (PMV), initié en 2008 pour renforcer la sécurité alimentaire et moderniser l’agriculture, susci...

Le Maroc crée son système d'inventaire des émissions de gaz à effet de serre

Le système d'inventaire des émissions de gaz à effet de serre sera institué auprès du secrétariat d'Etat chargé du Développement durable. Le ...

Saham Assurance : Le Résultat net progresse de 79% en 2021

Saham Assurance a réalisé, au titre de l’année 2021, un résultat net (RN) de 359,8 millions de dirhams (MDH), soit une progression de 79,3% par rapport à...

Agadir : Hausse de 1% de l’IPC en avril dernier (HCP)

Agadir -L’indice des prix à la Consommation (IPC) à Agadir a connu une hausse de 1% au terme du mois d’avril 2023 par rapport au mois précédent, en pass...

Travail des enfants au Maroc : chiffres 2024 du HCP

Les enfants y représentent 31,6% de la population, soit 11,6 millions sur 36,8 millions d’habitants. L’indice de fécondité est tombé à 1,97 enfant par ...

Préscolaire: Une stratégie pour la généralisation

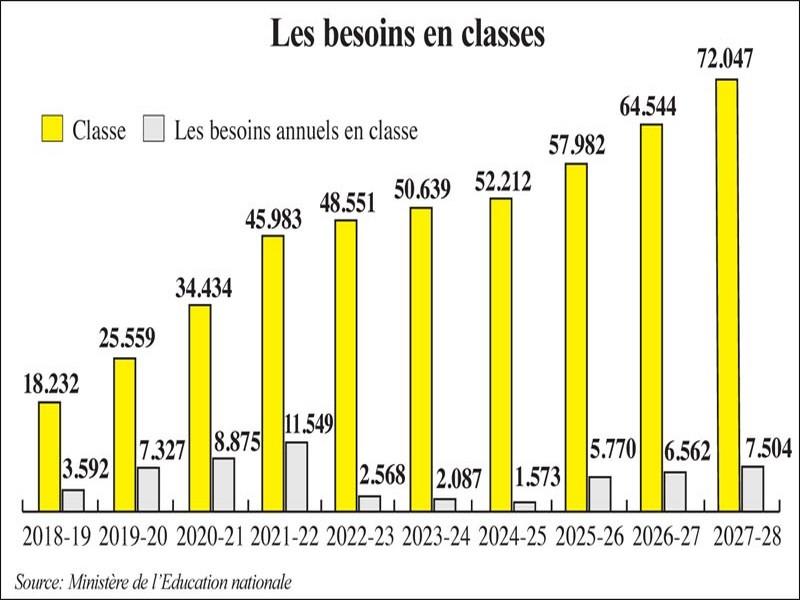

La mise en œuvre du programme pour la généralisation du préscolaire sur une période de 10 ans nécessite la construction de plus de 50.000 classes dont 4.0...

Afrique : La croissance serait de 4% en 2019 et 4,1 % en 2020

Infomediaire Afrique– La croissance économique africaine devrait se situer à 4 % en 2019 et à 4,1 % en 2020, indique la Banque africaine de développement ...

Crise économique au Maroc: Ces secteurs qui ne pourront pas rembourser leurs dettes

Les conséquences de la guerre en Ukraine pourraient placer de nombreuses entreprises dans l’incapacité d’honorer leurs engagements bancaires. C’est la d...

L’apprentissage des mathématiques par le jeu

Le projet d'"apprentissage des mathématiques par le jeu", lancé sous l’égide de l’Académie régionale d’éducation et de formation (AREF) de Guelm...

Maroc : alerte sur la viabilité des retraites publiques

Le Comité de coordination et de surveillance des risques systémiques (CCSRS), réunissant Bank Al-Maghrib, l’ACAPS et l’AMMC, a tenu sa 21? session le 7 j...

mercredi 20 juillet 2022

mercredi 20 juillet 2022 0

0

Découvrir notre région

Découvrir notre région