Crédits impayés: Grosse casse attendue dans le secteur bancaire en 2020

Le taux des créances en souffrance des banques montera à 14% selon les estimations de plusieurs professionnels du marché, contre des prévisions initiales de 10%. En volume, les impayés passeront donc de 70 milliards en 2019 à plus de 130 milliards de DH à fin 2020, soit près du double en un an. Du jamais vu dans l'histoire du secteur bancaire.

En juillet 2020, les créances en souffrance du secteur bancaire atteignaient un encours de 77,1 milliards de DH, soit 8,1% de l’encours global des crédits bancaires à la même date (946,1 milliards). En juin, des professionnels sondés par Médias24 s’attendaient à un taux de 10% à fin 2020, un niveau qui faisait en quelque sorte consensus au sein du marché qui tablait sur une reprise économique en V dès la sortie du confinement.

Une reprise finalement perturbée par la dégradation de la situation épidémiologique, empêchant la relance de plusieurs secteurs de l’économie et dégradant davantage la situation de l’emploi.

62 milliards d’impayés supplémentaires attendus en un an!

Des analystes ainsi que des banquiers contactés par Médias24 nous disent que tous les calculs de juin doivent être revus et que le chiffre de 10% de taux d’impayés ne paraît aujourd’hui pas très réaliste. Selon nos sources, on finira l’année à au moins 14% de taux de créances en souffrance, soit un volume global de plus de 132 milliards de DH. C’est 62 milliards de plus que le stock des impayés à fin 2019 qui était de 69,9 milliards.

Ces chiffres se basent sur l’hypothèse que l’encours des crédits signera une évolution de 3 à 4% sur l’année, comme projeté par la profession et des analystes spécialisés dans le secteur bancaire. L’encours des crédits bancaires était de 917 milliards de DH début janvier et progressera selon ces projections à 944 milliards de DH au bas mot, tiré essentiellement par les prêts garantis par l’Etat.

En appliquant un taux de créance en souffrance de 14% à ce volume projeté, le chiffre des impayés bancaires à fin 2020 ressortira ainsi à plus de 132 milliards, soit près du double du volume des impayés à fin 2019. Du jamais vu dans l’histoire du secteur bancaire marocain selon un dirigeant d’une grande banque de la place, qui a accepté de nous commenter la situation sous le sceau de l’anonymat.

'Je n’ai pas de prévisions exactes, mais ce chiffre de 14% est réaliste. C’est inédit en effet. Mais assez normal vu la situation que nous vivons. Et cela ne concerne pas que le Maroc. C’est un phénomène mondial', tient-t-il d’abord à préciser.

Pour rappel, le taux des créances en souffrance sur les dix dernières années (2009-2019) s'établit en moyenne à 6,2%.

"Ce phénomène, on le vit au quotidien. Le secteur est mis à rude épreuve. On voit des entreprises qui affichent zéro chiffre d’affaires depuis des mois, des clients particuliers qui ne reçoivent plus leurs salaires… Pour l’instant, les choses sont un peu contenues grâce aux mesures de report des échéances décidées à partir d’avril pour une durée de six mois. Mais à partir de la fin du troisième trimestre, nous constaterons d’énormes dégâts aussi bien dans le segment des corporates que des particuliers", avoue notre source.

Les statistiques monétaires publiées par Bank Al Maghrib à fin juillet ne rendent pas en effet compte de la gravité de la situation. Le volume des créances en souffrance a progressé certes de 10,3% (ou 7,2 milliards), représentant 8,2% de l’encours des crédits, mais ces chiffres, comme nous le dit un analyste spécialisé, "sont biaisés par les mesures de report, activées par plusieurs entreprises et ménages."

Les banques ont en effet consenti dès le début du confinement un report des échéances à plusieurs clients (ménages et entreprises) touchés par la crise, avec un rééchelonnement souvent fait sans intérêts. Les traites non payées entre avril et septembre ne sont pas considérées comme un défaut de paiement. Ce qui changera à partir du mois prochain qui signera la fin de ce délai de grâce accordé aux ménages et aux entreprises.

"La vraie casse commencera réellement en octobre, mais comme le process de provisionnement des banques prend en moyenne trois mois, l’explosion des impayés ne sera visible comptablement qu’à partir de décembre ou au plus tard en janvier 2021", précise toutefois notre analyste. "Si on retraite les chiffres de BAM par les traites reportées, on passera facilement du taux de 8,2% présenté dans les statistiques officielles à fin juillet à près de 12%", estime-t-il.

Une reprise économique perturbée qui aggrave la situation

En juin pourtant, le marché tablait au maximum sur un taux de CES de 10%, ce qui était déjà considéré comme énorme. Mais cette prévision, comme toutes les projections en ces temps de Covid, est vite tombée à l’eau.

"En juin, il y avait encore un espoir en une reprise de l’économie. On croyait que la saison touristique allait être un peu sauvée, que le secteur des services sortira du marasme, que le commerce international reprendra… Cela se basait sur notre appréciation de la situation épidémiologique qui semblait être maîtrisée selon les autorités. Mais les choses ont pris une autre tournure, ce qui rend l’espoir d’une reprise rapide assez vain…", explique notre analyste.

Notre dirigeant de banque confirme également ce diagnostic et cette "grosse mauvaise surprise de l’explosion des cas de Covid qui pousse les autorités à prendre des décisions qui ne vont pas dans le sens d’une reprise économique rapide", se désole-t-il.

Suivant de près la situation des impayés avec ses confrères banquiers, notre source nous dit que "le secteur est déjà submergé, étouffé, même avec les mesures de report des échéances et les crédits Oxygène et Relance débloqués pour aider les entreprises".

"On le voit tous les jours au niveau de notre réseau. On constate une grande baisse dans les mouvements, une baisse du chiffre d’affaires de la majorité des entreprises ainsi que des revenus des ménages. Il y a des entreprises dans le secteur des services ou dans le tourisme qui ne font même plus de chiffre d’affaires depuis plusieurs mois…", nous confie-il.

Une tendance qui ne s’arrêtera pas en 2020

Mais pour lui, dans ces impayés qui vont commencer à tomber dès octobre, il y a deux catégories: "les vrais impayés et les faux impayés".

"Les entreprises en difficulté et les ménages qui ont perdu leurs revenus, on les connaît bien. Ceux-là représenteront 70% des impayés. Le reste, ce sont des faux impayés, des gens qui se cachent derrière la crise pour ne pas honorer leurs engagements, et on les connait aussi".

Pour notre source, cette tendance explosive ne s’arrêtera pas en 2020. « Là, on parle des gens qui ont subi de plein fouet la crise, qui sont à l’arrêt, qui ont perdu leur chiffre d’affaires ou leurs emplois. Il y a une autre vague d’impayés qui va survenir en 2021, qui concernera des entreprises qui continuent toujours de travailler, de résister, mais qui n’auront pas le souffle pour continuer si la conjoncture ne se redresse pas de sitôt. Les faillites vont monter en 2021 et le chômage avec. Ce qui accentuera cette tendance des créances en souffrance ».

Les dégâts viendront essentiellement des secteurs des services, de l'événementiel, du commerce et du tourisme : « Les organisateurs de fêtes, de mariages, les traiteurs, les acteurs de l’événementiel, les transporteurs touristiques, les agences de voyage, les agences de location de voitures, certains établissements d’hébergement touristique, les cafés, les restaurants… seront les principaux secteurs qui feront défaut. Nous le constatons déjà », énumère notre source.

Les ménages ne sont pas en reste. Selon notre source, le plus gros des impayés viendra cette année de cette catégorie de clientèle, « aussi bien en nombre qu’en volume ». En cause : « les licenciements massifs, les pertes d’emplois et les baisses de salaires et de revenus que l’on constate déjà », note notre banquier.

Les statistiques à fin juillet de BAM donnent déjà un avant-goût de cette situation difficile des ménages : la ventilation de l’évolution des créances en souffrance sur les sept premiers mois de l’année montre en effet que la progression des impayés est beaucoup plus importante chez les ménages (+12,4%) que chez les entreprises (+9%). En volume, les impayés des ménages à fin juillet ont même atteint le même volume que ceux des entreprises (3,6 milliards de dirhams).

L'inévitable campagne d’assainissement

Comment les banques comptent-elles gérer cette explosion inédite des impayés ?

Notre dirigeant de banque tient d’abord à rassurer quant à la capacité du secteur à accuser le coup : « les banques marocaines sont bien dotées en fonds propres et ne tomberont pas. Le secteur dépasse même les exigences réglementaires en termes de ratios de solvabilité et de liquidité. Il y aura un impact certain sur les bénéfices car le volume des provisions sera important, mais le secteur restera debout. Maintenant, cela ne peut pas durer longtemps, la reprise ne doit pas tarder au risque de voir le système fragilisé, ce qui peut avoir un effet négatif sur toute l’économie. Ca sera le serpent qui se mord la queue… ».

En attendant, les banques se verront obligées de se lancer dans des opérations de recouvrement pour assainir leurs comptes. Ce qui ne manquera pas de créer d’énormes tensions sociales, notamment chez les ménages, l'assainissement étant toujours vécu comme une violence comme on l’a vu en 2008 dans certaines économies avancées où les banques ne rechignaient pas à déloger les gens de leurs maisons pour récupérer les biens hypothéqués.

« L’assainissement sera inévitable. Mais cela passe par plusieurs étapes. Et il y a des outils qui peuvent être utilisés pour que ce process ne soit pas violent. Si on raisonne recouvrement pur et dur, c’est la voie judiciaire qui sera empruntée. Mais ce n’est pas la solution la plus évidente. Car cela dépend de la machine judiciaire et de son efficience. Une efficience qui n’était pas présente avant la crise et qui se dégradera davantage avec la pandémie. La machine s’est d’ailleurs déjà alourdie, les tribunaux ne travaillent plus à plein régime, et seront pire encore, submergés de dossiers ».

Pour notre dirigeant de banque, ce sont les règlements à l’amiable qui seront privilégiés.

"Pour un particulier qui a perdu son emploi, on essaiera par exemple de ramasser 6 à 12 échéances, et reprofiler le crédit le temps qu’il retrouve un emploi. Mais cette solution sera négociée au cas par cas, et cela dépend de la perspective pour la personne de retrouver un emploi", confie notre source.

Si aucune solution n’est trouvée, la voie judiciaire sera empruntée, nous dit notre source. Ce qui n’aboutira pas forcément au recouvrement des créances surtout pour les prêts donnés sans garantie.

"Sur les crédits à la consommation, c’est une perte sèche pour la banque. Vous n’avez que la domiciliation de salaire du client. S’il perd son salaire, c’est fini. Il faudra alors saisir la justice pour enclencher des saisies arrêts sur ses comptes… C’est très long et rien ne garantit que la créance sera recouvrée à la fin".

Pour les crédits immobiliers, les banques disposent en revanche d’hypothèques sur les biens. Ce qui constitue une contrepartie réelle à la perte de la créance. Mais les choses ne sont pas aussi simples qu’on l’imagine, avoue notre source. "Pour récupérer un bien immobilier, il faut au moins 2 à 3 ans de procédures. En attendant, la banque est obligée de passer la créance en provision. Et ce bien vient alourdir de plus le bilan de la banque qui doit le revendre ensuite pour récupérer sa créance. C’est assez long et ardu… ". D'où le choix, dit-il, d'opter quand c'est possible pour des règlement à l'amiable.

"Quant aux entreprises, on essaiera au maximum de trouver des solutions d’ingénierie financière, proposer des restructurations pour leur éviter la faillite et leur permettre de rebondir. La banque doit certes protéger ses intérêts et recouvrer ses créances, mais on ne peut pas tuer des entreprises et des emplois avec, car ce serait comme scier la branche sur laquelle on est assis", explique notre banquier.

Sauver ce qui peut être sauvé sera donc le mot d’ordre. "Mais seulement pour les clients de bonne foi", insiste notre banquier.

Le 9 Septembre 2020

Source web par : medias24

Les tags en relation

Les articles en relation

Crédit bancaire: le ralentissement persiste à fin septembre

Le crédit bancaire au Maroc enregistre une petite augmentation de 2,5% à fin septembre 2018 par rapport à la même période en 2017. Les prêts aux entrepris...

Immobilier : Flambée des prix et baisse des transactions en 2017

L’immobilier au Maroc coûte de plus en plus cher. Les prix des actifs ont nettement flambé au titre de l’année 2017 impactant considérablement la vente ...

Crédit: Etat d'urgence!

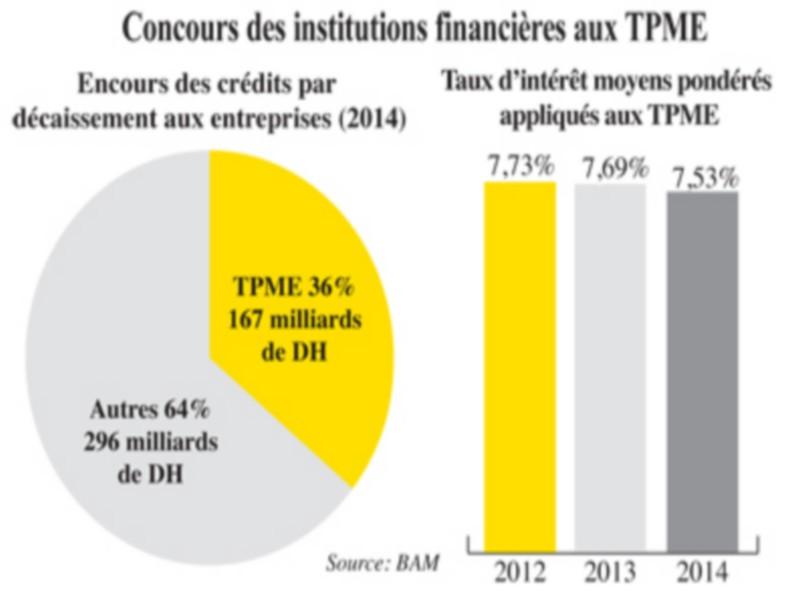

Une commission spéciale proposera un plan d'actions Point de discorde: les cautions personnelles exigées par les banques Les TPME souffrent plus de ...

Inondations au Maroc : les banques mobilisees pour assurer les services et soutenir les sinistres

À la suite des récentes inondations ayant touché plusieurs régions du Maroc, les banques marocaines, sous la coordination du Groupement Professionnel des Ba...

La flexibilité du dirham pour début 2017

Le Maroc s’approche à grands pas de la libéralisation totale des changes. Selon Abdellatif Jouahri, gouverneur de Bank Al-Maghrib, le système de change fle...

Qui veut la peau de Abdellatif Jouahri, patron de Bank Al-Maghrib?

Des médias écrits et électroniques ont fait propager des rumeurs ces derniers jours, faisant état de la fin de la mission de Abdellatif Jouahri à la tête ...

Entretien avec Abdelkader Boukhris, président de la commission fiscale et réglementation des chang

«Notre plus grand regret est l'absence de la charte de l'investissement» Abdelkader Boukhris regrette l’archaïsme de la fiscalité locale qui co...

Un fonds pour financer les investissements des villes africaines

Les villes africaines seront bientôt dotées d'un fonds d'investissement. C'est l’une des conclusions que tirent Les Inspirations Eco de la 8e é...

500.000 CHÈQUES DÉCLARÉS IMPAYÉS AU MAROC

La Centrale des Incidents de paiement sur chèques a enregistré 501.031 incidents de paiement déclarés en 2021. Cet article est une revue de presse tirée du...

Entrepreneuriat : Le financement n’a jamais été un problème, c’est l’accompagnement qui man

L’entrepreneuriat sera mis au cœur de l’économie nationale pour les années à venir. Considéré comme un réel moteur de croissance pour le tissu écono...

La croissance économique devrait s'accélérer à 4,3% en 2017

Le Conseil de Bank Al-Maghrib (BAM) a décidé de maintenir inchangé le taux directeur à 2,25%, a annoncé récemment le gouverneur de la Banque centrale, Abd...

La lecture de Jouahri sur la santé des banques et la hausse des créances en souffrance

BAM observe un ralentissement de la croissance du crédit bancaire, principalement envers les entreprises privées. La progression des crédits au secteur non f...

jeudi 10 septembre 2020

jeudi 10 septembre 2020 0

0

Découvrir notre région

Découvrir notre région