FMI: Les banques marocaines vulnérables aux risques de concentration du crédit

Evaluant la stabilité du système financier dans son ensemble, le Programme d’évaluation du secteur financier (PESF) du FMI note que le système financier marocain a grandi en taille et en complexité et insiste sur les liens plus étroits entre la banque et l’assurance, ainsi que sur l’expansion significative du secteur en Afrique subsaharienne. Détails.

L’organisme de Christine Lagarde note que les banques marocaines sont suffisamment capitalisées et rentables et que leur financement demeure stable. Elles fournissent majoritairement des crédits à court et à moyen termes, financés principalement par des dépôts de détail.

Toutefois, Le FMI attire l’attention sur l’augmentation des prêts non performants, en raison de la régression de l’activité de certains secteurs, comme le BTP et l’immobilier. Néanmoins, ces prêts non performants sont bien provisionnés selon le FMI et la régression enregistrée dans les secteurs précités n’affectera probablement pas la stabilité financière du pays à l’heure actuelle. Ceci dit, la surveillance des prêts risqués devrait être renforcée.

Par ailleurs, les stress tests effectués dans le cadre du PESF suggèrent que le système financier marocain est résilient face aux chocs liés à la faible croissance européenne et à la volatilité des marchés financiers mondiaux.

Cependant, le système bancaire est plus particulièrement vulnérable aux risques de concentration des crédits. En effet, le FMI rapporte que pour chacune des huit banques marocaines, le défaut des trois plus grandes expositions sur les entreprises pourrait conduire à une sous-capitalisation.

Dans le cas peu probable d’une perte importante des dépôts, les banques marocaines maintiendraient toutefois un ratio de liquidité au-dessus du seuil réglementaire de 60%. Par ailleurs, le FMI note également que les liens d’interdépendance entre les grandes banques et les assureurs doivent être étroitement surveillés, ces derniers étant vulnérables à d’éventuelles faillites bancaires.

En outre, les risques liés à la présence des banques marocaines en Afrique subsaharienne semblent maîtrisés. Ainsi, les résultats des stress tests de du PESF suggèrent qu’en moyenne, le risque qu’une sévère défaillance des filiales subsahariennes affecte les banques marocaines via des canaux de crédit et de financement est très limité (environ 1% du capital réglementaire). Toutefois, le FMI note que des efforts immédiats doivent se concentrer sur des lacunes liées à la réglementation et au contrôle des activités transfrontalières des banques.

D’un autre côté et dans un contexte réglementaire favorisé par la loi bancaire présentée en décembre 2014, le FMI salue l’engagement de Bank Al Maghrib pour renforcer son indépendance et son rôle de surveillance, en élargissant son rôle pour inclure, entre autres, la contribution à la stabilité financière et la surveillance des infrastructures des marchés financiers.

Le PESF a fait ressortir une nette amélioration de la réglementation bancaire de BAM, qui s’étend au-delà des conglomérats financiers, pour englober les institutions de microfinance et les banques off-shore.

Le PESF fait également référence au nouveau «Comité de coordination et de surveillance des risques systémiques» de BAM, prévu dans la nouvelle loi bancaire et visant à fournir le cadre nécessaire pour la coordination des politiques macro-prudentielles. Toutefois, le FMI insiste sur la nécessité d’une amélioration continue de la supervision mise en place, ainsi que des examens périodiques de la qualité des actifs, avec une supervision plus significative des marchés financiers. BAM devrait poursuivre ses fonctions de base que l’institution qualifie d’«efficaces», tout en prenant de nouvelles responsabilités.

En outre, le FMI note que la loi devrait désigner une autorité de résolution des défaillances bancaires, au-delà du régime déjà mis en place, qui nécessite par ailleurs une base juridique plus solide.

Le PESF salue par ailleurs les progrès affichés par le Maroc en matière d’inclusion financière, en insistant tout de même sur la nécessité de maintenir les efforts déployés dans ce sens: «Il est nécessaire de fixer un mécanisme de coordination entre les principales parties prenantes dans la future stratégie nationale d’inclusion financière», note l’institution.

La mise en œuvre réussie de cette stratégie nécessitera des ressources financières et humaines adéquates, une bonne gouvernance, une surveillance robuste, ainsi qu’un cadre d’évaluation pour suivre les améliorations enregistrées.

Le 09 Février 2016

SOURCE WEB Par Médias 24

Les tags en relation

Les articles en relation

Caisses internes de retraite: Des bombes à désamorcer dans le secteur public

Les scénarios de transfert de la caisse de l’ONEE au RCAR finalisés Le coût tourne autour de 18 milliards de dirhams Il investit des milliards par an...

Qui veut la peau de Abdellatif Jouahri, patron de Bank Al-Maghrib?

Des médias écrits et électroniques ont fait propager des rumeurs ces derniers jours, faisant état de la fin de la mission de Abdellatif Jouahri à la tête ...

Le Maroc envisage une cryptomonnaie créée et garantie par Bank-Al-Maghrib

La ministre de l’Economie et des Finances du Maroc, Nadia Fettah Alaoui (photo), a déclaré le 10 janvier 2022 que son pays compte encadrer l’usage des mon...

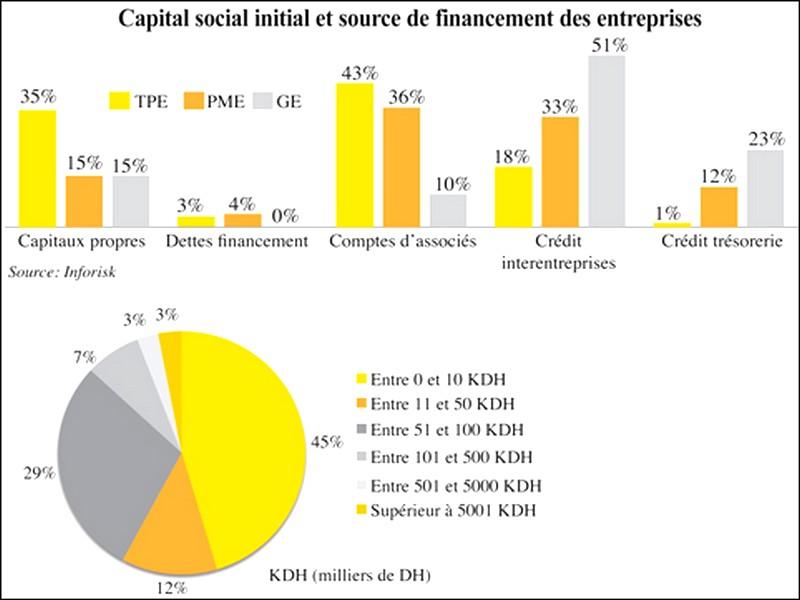

Les TPE marocaines résistantes, mais...

Le taux de survie après cinq ans ressort à 60% Cependant, un nombre important est menacé de faillite La faiblesse des ressources financières limite le...

Le nouveau régime des dotations touristiques crée le désarroi parmi les usagers voyageurs à l’

Décidément, la simplification du régime des dotations touristiques imposée par l’Office des Changes en début 2022 et appliquée progressivement par les b...

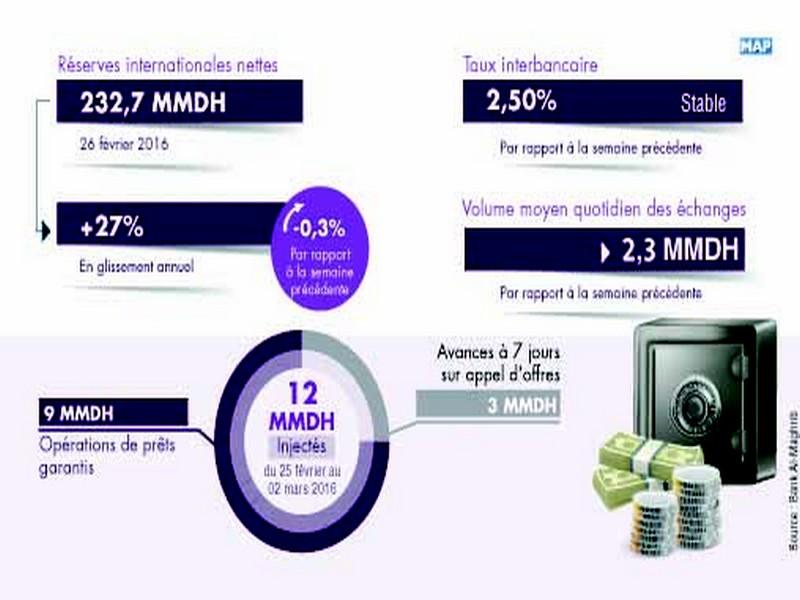

Réserves de change : Hausse de 27% à fin février 2016

Les réserves internationales nettes se sont établies à 232,7 milliards de dirhams (MMDH) au 26 février 2016, en hausse de 27 pc en glissement annuel, a anno...

La flexibilité du dirham pour début 2017

Le Maroc s’approche à grands pas de la libéralisation totale des changes. Selon Abdellatif Jouahri, gouverneur de Bank Al-Maghrib, le système de change fle...

Une richesse naturelle de 1.218,1 milliards de dirhams à fin 2013

Représentant une valeur de 36.526 dirhams par habitant La part de la richesse en céréales a connu un retrait revenant à 30% en 2013 contre 37% en 1999. C...

Au-delà de l’imagination Par Nadia SALAH

Les banques, et surtout les banquiers, entrent dans la pire période de toute leur vie professionnelle. On parle de plus de 100.000 dossiers de demandes di...

Après le Brexit, l'économie mondiale dans l'incertitude

Ralentissement de la croissance, retour du protectionnisme, remise en cause des accords de libre-échange ou encore doutes sur la stabilité européenne : l'...

Crédit du Maroc lance sa fenêtre participative sous l’enseigne «ARREDA»

Le Crédit du Maroc va déployer dans les prochaines semaines un premier dispositif de 12 points de vente dans les principales villes du Royaume. Le Crédit ...

jeudi 11 février 2016

jeudi 11 février 2016 0

0

Découvrir notre région

Découvrir notre région