#MAROC_EBE_ENTREPRISES_PRIVEES: Les vraies raisons du faible endettement bancaire des entreprises privées au Maroc

L'endettement des entreprises non financières privées est d’à peine 1,44 fois leur EBE, loin du seuil des 7 fois considéré comme une limite dans le secteur bancaire pour juger du niveau d’endettement de l’entreprise. Un chiffre qui casse une certaine idée reçue sur le phénomène du surendettement des firmes marocaines, mais qui montre également leur faible accès au crédit bancaire.

Ce chiffre est assez surprenant et casse toutes les idées reçues que nous avons sur le niveau d’endettement des entreprises marocaines.

A fin août 2020, l’encours des crédits bancaires destinés aux entreprises non financières privées est de 388,8 milliards de DH, selon les données de Bank Al Maghrib.

Ce chiffre dans l’absolu peut paraître énorme. Il représente 35% du PIB, ce qui fait dire à plusieurs analystes que le poids de la dette des entreprises privées est très lourd.

Mais la comparaison de la dette des entreprises privées au PIB n’a pas véritablement de sens, car l’on rapporte un stock de dette privée à l’ensemble des richesses produites dans le pays, qui comprennent celles produites par les entreprises privées, mais également par les établissements publics, les administrations, les ménages…

Un endettement faible à nuancer selon les secteurs et la taille des entreprises

Dans le monde de la finance, le critère le plus utilisé pour se renseigner sur le poids de l’endettement d’une entreprise reste à ce jour le rapport entre le stock des crédits et l’EBE. L’EBE étant la différence entre le chiffre d’affaires et les véritables charges d’exploitation, indicateur qui renseigne sur les véritables flux d’exploitation puisqu’il ne prend pas en compte des charges purement comptables comme les amortissements par exemple.

« L’EBE est en effet le critère utilisé dans le monde entier. Au Maroc, les banques utilisent une limite de 7, c’est-à-dire que l’endettement ne doit pas dépasser 7 fois l’EBE. En France, ce ratio est de 5. Il diffère selon les pays, mais il est globalement entre 5 et 7 fois l’EBE », confirme Amine Diouri, directeur des études chez Inforisk.

Ce ratio de 7 fois l’EBE est d’ailleurs celui qui est utilisé actuellement par la CCG pour l’octroi des crédits de relance, que ce soit pour les TPE ou pour les grandes entreprises.

Calcul fait en se basant sur l’EBE des entreprises non financières, produit par le HCP (chiffre de 2018), ce ratio ressort à 1,44. Ce qui veut dire que la dette détenue par les entreprises privées marocaines n’atteint même pas deux fois l’EBE qu’elles produisent.

On n’est donc loin du phénomène de surendettement qu’on entend ici et là. Analyse que confirme Amine Diouri : « C’est vrai, quand on analyse les chiffres de manière fine, on se rend compte que les entreprises marocaines ne sont pas si endettées que l’on pourrait l’imaginer. Maintenant, il faut nuancer cette donnée par secteur d’activité et par la taille des différentes entreprises », souligne-t-il.

Ce ratio de 1,44 fois l’EBE est en effet un indicateur global, qui ne prend pas en compte la nature des secteurs ou la taille des entreprises.

Exemple parmi d’autres : dans le secteur de la métallurgie, la majorité des entreprises n’ont pas pu avoir accès aux crédits de Relance de la CCG car leur ratio dettes/EBE dépassait les 7 fois, comme nous le révélait tout récemment le président de la FIMME. Cela tient, comme il nous l’expliquait, à la nature de l’activité qui demande de gros investissements en équipements et fonctionne en cycle d’exploitation long ; ce qui gonfle le BFR et les besoins de financement.

La distinction par taille montre également qu’il y a un grand gap entre grandes entreprises, PME et TPE, comme nous l’indique Amine Diouri.

« Nous avons fait une étude en se basant sur le rapport entre la dette et les fonds propres, qui est également un indicateur valable pour approcher le niveau d’endettement d’une entreprise. Le résultat nous a confirmé que les TPE ont un faible niveau d’endettement. Contrairement aux PME qui ont un rapport dettes/fonds propres de 40%, ou les grandes entreprises qui affichent un taux de 50% et qui sont de ce fait les plus endettées », explique le directeur des études d’Inforisk.

« Et quand on sait que 99% du tissu des entreprises sont des TPME, dont 91% sont des TPE, on ne peut pas effectivement parler de phénomène de surendettement des entreprises marocaines », affirme Amine Diouri.

Un ratio qui va gonfler avec la crise du Covid ?

Ce ratio qui montre le faible niveau d’endettement des entreprises marocaines risque toutefois de s’apprécier à cause de la crise du Covid. D’abord par le recours de plus en plus massif des entreprises, y compris les TPME aux crédits garantis par l’Etat (Oxygène et Relance), dont le volume global sera de près de 70 milliards de dirhams selon les données du projet de loi de finances 2021. Mais aussi par la chute attendue de l’EBE de pratiquement toutes les entreprises du pays, du fait du ralentissent de leur activité.

A combien peut monter le ratio EBE/ endettement en cette année de crise ? Le calcul serait compliqué à faire, selon Amine Diouri.

« Estimer la baisse de l’EBE est un exercice très difficile. On estime par exemple qu’il y aura une baisse de 30% du chiffre d’affaires des entreprises en 2020. Mais pour arriver à une estimation de l’EBE, on doit prendre en compte l’évolution des charges d’exploitation.

« Et sur ce registre, on sait que beaucoup d’entreprises ont adapté leurs niveaux de charges notamment variables à la baisse de l’activité. Certaines ont même agi sur les charges fixes en baissant leur masse salariale pour réduire justement la baisse de leur EBE.

« Par manque de données, on ne peut ainsi chiffrer la baisse de l’EBE, mais elle sera moins importante que celle du chiffre d’affaires », explique notre expert.

Une chose en revanche reste sûre, selon Amine Diouri : le taux d'endettement va monter de manière significative cette année.

Son raisonnement est le suivant : il considère sur la base des données de 2018, que les deux tiers des entreprises qui étaient bénéficiaires cette année afficheront en 2020 des déficits. Ce qui diminuera leur niveau de fonds propres et augmentera de manière mécanique leur taux d’endettement.

Mais on sera de toutes les façons loin, très loin du phénomène du surendettement, car on part déjà d’une base très faible.

Un ratio qui cache la forêt

Les résultats de cette analyse, par l’EBE ou les fonds propres, peuvent paraître rassurants, puisque renseignant sur une structure assez saine des finances de nos entreprises.

Mais ce n’est en réalité que l’arbre qui cache la forêt. Car si nos entreprises, surtout les TPME, affichent un faible niveau d’endettement, ce n’est pas en raison de leur solidité financière, ou d’un niveau élevé de leurs fonds propres, mais simplement parce qu’elles n’ont pas accès au crédit bancaire.

Dans son premier rapport, l’observatoire de la TPME indique en effet que l’analyse du passif montre que les fonds propres constituent la première source de financement des entreprises avec une part de 28,7%, suivie de la dette financière (20%) et de la dette commerciale (20%). Et puis il y a le recours aux comptes courants d’associés à hauteur de 17,5%.

Donc, dans le passif des entreprises étudiées par Bank Al Maghrib, le crédit ne constitue que 20% de la composante financement.

Des chiffres qui deviennent encore plus parlants quand Bank Al Maghrib fait un focus sur les petites entreprises.

Il ressort de son rapport que la dette auprès des associés des microentreprises, représente une part de 45% dans le total de leur passif, et constitue ainsi la première composante de leurs ressources. La part de leurs fonds propres est de moins de 20% et celle de leur dette financière est limitée à environ 11%.

A l’opposé, les grandes entreprises disposent de fonds propres et de dettes financières relativement importants, avec des proportions de près de 32% et de 30,5%, suivis de la dette commerciale qui se chiffre à 22,2%, alors que la dette auprès des associés est limitée à 2,4%.

Si nos entreprises affichent un faible niveau d’endettement, c’est donc essentiellement parce que leur grande majorité ne recourt pas au crédit bancaire et lui préfère d’autres sources de financement, plus simples à activer.

Une donnée plutôt négative qui renseigne sur un manque d’inclusion financière de la majorité des entreprises du pays dans le système bancaire et explique ainsi pourquoi elles n’arrivent pas à saisir les opportunités de marché, ne grandissent pas, et n’arrivent pas à rivaliser avec la concurrence internationale où l’accès au financement est plus facile.

Les raisons du faible endettement des TPME

Les causes de faible niveau d’endettement bancaire chez les TPME, qui composent la grande majorité des entreprises du pays, sont assez connues et ont fait l’objet de plusieurs débats : faible niveau de fonds propres, mauvaise gestion financière, non fiabilité de l’information financière, méfiance des entrepreneurs des banquiers et vice-versa…

Mais une étude bien fouillée produite en 2016 par deux chercheurs (Abdelaziz Messaoudi et Mohamed Binkkour) de l’Université Ibn Zohr d’Agadir s’est intéressée de près au phénomène, en analysant de manière scientifique les raisons de ce désamour (assez paradoxal comparé à d’autres pays) entre les TPME et le crédit bancaire.

Menant une enquête auprès d’un échantillon d'entreprises, ils arrivent d’abord aux mêmes résultats présentés ci-haut, celui du faible niveau d’endettement des TPME : 27% des entreprises sondées dans leur étude présentent un taux d’endettement inférieur à 25%, 43% ont un taux compris entre 25 et 50%, et 30% seulement ont déclaré avoir un taux supérieur à 55%. Ce qui fait que 70% des entreprises ont un taux d’endettement inférieur à 55%.

Autre donnée révélée par cette étude : les dettes à long et moyen terme sont faiblement représentées dans le passif des entreprises. En effet, 74% des entreprises ont déclaré avoir un endettement à long et moyen terme rapporté au passif inférieur à 15%. Et 26% seulement ont un rapport compris entre 15 et 35% tandis qu’aucune entreprise n’a déclaré avoir un rapport supérieur à 35%.

« A l'inverse des dettes à long terme, les dettes à court terme apparaissent avec des pourcentages élevés dans le passif.

« En effet, 67% des entreprises sondées ont un endettement à court terme rapporté au passif supérieur à 15% ; alors que seulement le tiers dispose d’un rapport inférieur à 15%. Les autres dettes à court terme sont généralement constituées des crédits sur impôts et du crédit fournisseur.

« 44% des entreprises enquêtées ont un taux autres dettes à court terme/passif inférieur à 6%. Les entreprises dont le taux est en deçà de 15% représentent 64% de notre échantillon. Les 36% restantes ont un taux compris entre 15 et 35%.

« Enfin, les données déduites de notre enquête révèlent que 54% des entreprises ont des comptes courants d’associés supérieurs à 15% de leur passif. Les 46% restantes ont des taux supérieurs à 15% du passif.

« Ce résultat révèle l’importance du compte courant d’associés dans le financement des entreprises de notre échantillon », écrivent-ils dans leur étude.

Les raisons de ce faible niveau d’endettement bancaire sont de diverses natures selon les deux chercheurs. On le résumera dans cette partie de l’étude qui dit tout :

« Tous les travaux reliant la finance des PME et la théorie de l’ordre hiérarchique (POT) ont confirmé que les dirigeants des PME préfèrent le financement interne aux sources de financement externes.

« Mais les raisons ne sont pas simplement une volonté d’indépendance mais aussi des critères de coût, de volumes mobilisables et de facilité de mise en œuvre conduisant les chefs d’entreprise à classer ainsi leur préférence : autofinancement, endettement bancaire, endettement obligataire, augmentation de capital.

« Il y a dans ces critères l’expression d’une difficulté d’accès au marché, tant du point de vue des volumes que des techniques (….) »

« Par rapport à la grande entreprise, la PME comporte un surplus de risque. Il résulte notamment de la personnalisation de l’entreprise, des éventuelles carences managériales du dirigeant, de la taille de l’entreprise elle-même et des asymétries informationnelles.

« En fait, les aspects humains sont déterminants dans le cadre des relations entre banques et PME. La rationalité objective des rapports qu’entretiennent les banques avec les grandes entreprises y est remplacée par un rapport de type «intuitu personnae ».

« Ainsi, l’octroi d’un prêt à une PME, implique un surplus de risque interne par rapport à la même opération avec la grande entreprise. Le surplus de risque interne résulte de la dépendance de la PME à l’égard d’un seul individu personnifiant l’entreprise ».

« Ses particularités constituent à la fois les forces et les faiblesses de l’entreprise. La disparition de l’entrepreneur affectera d’ailleurs souvent l’entreprise au point de mettre sa survie en péril. Cette personnification a des conséquences sur le comportement des banques.

« Lors de l’octroi d’un prêt à un dirigeant de PME, les banques exigent des garanties « personnelles » et assimilent donc le patrimoine du dirigeant et/ou de sa famille à celui de l’entreprise. Cela réduit la logique même de la responsabilité limitée.

« Trop souvent, plutôt que d’étudier en profondeur le dossier de l’entreprise, le banquier s’assurera de la consistance des garanties. Selon Storey (1994), l’exigence de garanties constitue, pour les banques, le mécanisme central d’ajustement du risque. Non seulement elles limitent les pertes de la banque en cas de non remboursement du prêt, mais de surcroît, leur rôle serait d’encourager « les bons » débiteurs à se manifester ».

« En effet, si le dirigeant est susceptible d’encourir une perte personnelle substantielle, il est probable qu’il se dévouera plus à la réussite de son projet. Comme l’entrepreneur a, en principe, une meilleure information sur son projet que le banquier, l’acceptation par le dirigeant d’une clause prévoyant une garantie personnelle serait perçue comme un signal positif par la banque ».

« Toutefois, la méfiance des banques vis-à-vis des demandes de crédit des PME peut résulter de leur perception de certaines carences managériales dans ce type d’entreprises.

« Les prêteurs reprochent aux dirigeants de PME une incapacité de déléguer ou une forte concentration du pouvoir entraînant un risque de mauvaise information ou d’incompétence.

« L’insuffisance de formation financière ou le peu d’intérêt porté à la fonction financière sont également fréquemment évoqués par les banquiers pour évoquer la difficulté de leurs relations avec les PME.

« Un ensemble d’enquêtes menées sur le sujet démontrent que les responsables des institutions financières émettent d’importantes réserves à propos des capacités managériales des entrepreneurs avec qui ils traitent. A leurs yeux, les dirigeants sont souvent de bons techniciens et de bons commerciaux mais accordent peu d’importance à la fonction financière ».

« La décision du dirigeant de faire appel à des capitaux externes intervient généralement dans une optique de croissance externe ponctuelle et non pas dans le cadre d’une politique planifiée. Bien que la force des PME réside fréquemment dans leur flexibilité, cette stratégie réactive empêche toutefois une planification à long terme des investissements. Les cash-flows anticipés des PME sont donc plus incertains.

« En outre, l’octroi d’un prêt à une PME, implique des coûts de gestion de dossier proportionnellement plus importants qu’un prêt à une grande entreprise, ces coûts étant largement fixes. Ces risques accrus sont à l’origine des taux d’intérêt plus élevés demandés aux PME ».

Le recours à la dette est intimement lié aux perspectives de croissance

Autre donnée assez impressionnante révélée par cette étude : la relation entre le taux d’endettement et l’objectif de croissance. Un critère que les deux chercheurs ont appelé les « Objectifs du dirigeant ».

Voici leur explication et le résultat des calculs de corrélation qu’ils ont mené pour expliquer comment l’objectif d’un patron d’entreprise peut être décisif dans la décision au recours à la dette bancaire :

« On a mis ici en relation l’objectif que s’assigne le propriétaire-dirigeant à son entreprise avec le taux d’endettement. S’agissant des dirigeants qui ont un objectif de croissance, on relève que 58% d’entre eux imposent à leur entreprise un niveau d’endettement supérieur à 55%, alors que seulement 17% déclarent avoir un endettement inférieur à 25% ».

« D’un autre côté, les dirigeants qui poursuivent un objectif de survie, déclarent dans leur majorité avoir un taux d’endettement qui ne dépasse pas 55% ».

« Il est donc clair, que le niveau d’endettement varie selon l’objectif poursuivi par le dirigeant de l’entreprise. Pour confirmer la portée de ce résultat, on a fait appel au test de corrélation qui a indiqué qu’il y a une forte corrélation entre les deux variables et qui est de l’ordre de 82% (…)

« Ainsi les dirigeants qui fixent à leurs entreprises un objectif de survie, imposent à leurs entreprises de faibles taux d’endettement pour limiter, entre autres, le risque de faillite. A contrario, ceux qui s’assignent un objectif de croissance font de plus en plus appel à l’endettement », écrivent-ils.

Le 23/10/2020

Source Web Par Médias 24

Les tags en relation

Les articles en relation

Nouvelles précisions de la Banque centrale sur la flexibilisation du taux de change

La Banque centrale, l’Office des changes et le ministère des Finances ont entamé leur plan de communication en direction des différentes cibles concernées...

COP22 : Une feuille de route pour mobiliser les financements verts

Bank Al Magrhib vient de dévoiler la feuille de route du secteur financier marocain pour le financement du climat. Elle donne une visibilité inédite sur la c...

Inclusion financière: Les jeunes et les femmes demeurent peu bancarisés au Maroc

Le dernier rapport annuel de Bank Al-Maghrib sur les systèmes et moyens de paiement retrace les plans stratégiques et les actions menées afin de contribuer a...

Auto-entrepreneurs: encore plus de potentiel

En trois ans, 93.000 auto-entrepreneurs, dont 31% sont des femmes, ont pu décrocher, à ce jour, ce statut. Mais la digitalisation jouerait un important rôle ...

#MAROC_ECONOMIE_COVID19: Se reconstruire en contexte Covid Paroles d’économistes - Entretien avec

La relance de la croissance ne fonctionnera que si le marché intérieur est suffisamment protégé A défaut, peu de projets d’investissement seront réel...

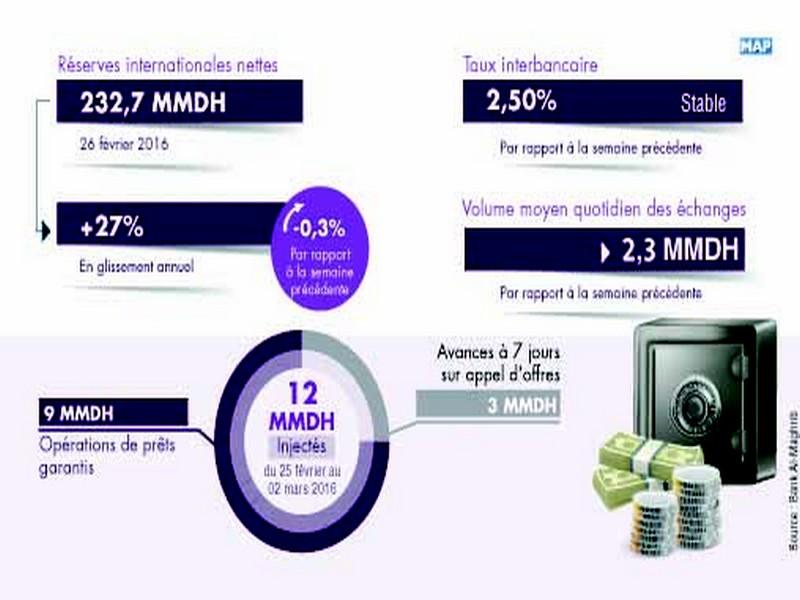

Réserves de change : Hausse de 27% à fin février 2016

Les réserves internationales nettes se sont établies à 232,7 milliards de dirhams (MMDH) au 26 février 2016, en hausse de 27 pc en glissement annuel, a anno...

COVID-19 : il faut une réponse spécifique dans les situations de fragilité et de conflit

Portrait de Kasomo Kavira, soignante dans un centre de traitement Ebola géré par UNICEF en RDC. © Banque mondiale / Vincent Tremeau Les conflits violents ...

Jouahri: le Maroc décidera en mai, du calendrier de passage au taux de change flexible

Le Maroc décidera quand et comment il va passer à un système de taux de change flexible, à l’occasion des discussions qu’il aura le mois prochain avec ...

Startups innovantes Le nouveau fonds pour les investissements verts arrive

2018 sera marquée par le lancement de «Green Innov Invest», un fonds spécialisé dans les startups innovantes opérant dans les secteurs verts et du dévelo...

Banques. Les taux débiteurs maintiennent un trend baissier

La dernière livraison de la Banque centrale relative aux taux débiteurs enregistrés au quatrième trimestre de l’année 2016 fait ressortir une baisse par ...

Covid-19 au Maroc : un avertissement aux commerçants

Les ministères de l’Intérieur et de l’Industrie ont lancé un avertissement aux établissements ou commerces qui ne se respecteront pas les règles de sé...

La croissance économique devrait s'accélérer à 4,3% en 2017

Le Conseil de Bank Al-Maghrib (BAM) a décidé de maintenir inchangé le taux directeur à 2,25%, a annoncé récemment le gouverneur de la Banque centrale, Abd...

samedi 24 octobre 2020

samedi 24 octobre 2020 0

0

Découvrir notre région

Découvrir notre région