Attention aux risques émergents !

Le Comité de coordination et de surveillance des risques systémiques réuni le 2 juillet à Rabat estime que les délais de paiement inter-entreprises continuent d’afficher des niveaux inquiétants.

Le système financier fait preuve de résilience. Cependant de nouveaux facteurs de vulnérabilité font surface. Pour le secteur bancaire, ces risques émergents portent notamment sur les cyber-risques. Pour le secteur des assurances, la marge de solvabilité devrait se réduire de manière significative avec le passage à un régime prudentiel de solvabilité basée sur les risques, selon le Comité de coordination et de surveillance des risques systémiques.

Le système financier demeure solide et bien capitalisé. Cependant, la vigilance reste de mise face à de nouveaux facteurs de vulnérabilité. Pour le secteur bancaire, en plus des risques de concentration sur les gros débiteurs et de taux d’intérêt, Bank Al-Maghrib accorde désormais une attention particulière aux risques émergents, notamment, les cyber-risques. Pour le secteur des assurances, ne couvrant que le risque de souscription, la marge de solvabilité devrait se réduire de manière significative avec le passage vers un régime prudentiel de solvabilité basée sur les risques. C’est ce qui ressort de la neuvième réunion du Comité de coordination et de surveillance des risques systémiques (CCSRS), tenue le 2 juillet au siège de Bank Al-Maghrib (BAM) à Rabat.

Jusqu’ici, les banques et les assurances continuent d’afficher des ratios/marges de solvabilité supérieure aux minimas réglementaires. Pour les assureurs, en dépit de l’augmentation de la sinistralité et de la baisse des résultats nets, le rendement des capitaux (ROE) reste à un niveau «appréciable» de 9,4%. Quant aux banques, elles ont également fait preuve de résilience face aux stress-tests simulant une détérioration sévère des conditions macroéconomiques. Néanmoins, deux éléments méritent d’être mentionnés concernant le secteur bancaire. Premièrement, les crédits en faveur des entreprises non financières poursuivent leur décélération notamment pour les sociétés du secteur privé. Deuxièmement, le taux de défaut de ces entreprises se situe encore à un niveau élevé. Une nouvelle étude de la banque centrale, portant sur un échantillon d’environ 74.400 entreprises non financières privées et publiques, montre que les délais de paiement continuent d’afficher des niveaux inquiétants, notamment pour la TPE et certains secteurs d’activité. «Ce constat appelle à la poursuite des efforts engagés par les autorités publiques et à une mobilisation collective du tissu économique, notamment le secteur privé, en vue d’atténuer cette problématique durant les prochaines années», souligne le CCSRS dans un communiqué.

S’agissant du marché des capitaux, il «continue à se développer tout en demeurant relativement stable au premier semestre 2019 en dépit des hausses modérées au niveau de la volatilité du marché boursier et obligataire à long terme», est-il indiqué. De même, le marché de la dette privée affiche une hausse de 7,6% des émissions en glissement annuel à fin mai 2019. Toutefois, seuls 19,6% de ces émissions sont réalisées par les non-financiers. Ainsi, une réflexion est menée actuellement pour la mise en place d’un cadre de régulation favorisant le développement sécurisé du marché de la dette privée, en particulier auprès des émetteurs non financiers. En outre, le CCSRS estime que les OPCVM ont été incités davantage au recours à la notation de crédit, en les autorisant à détenir jusqu’à 15% de leurs actifs (au lieu de 10%) en titres de dettes lorsque l’émetteur est noté.

Enfin, sans surprise, le CCSRS relance l’alerte sur les régimes de retraite. D’une part, la sous-tarification des droits acquis dans le cadre de la branche long terme de la CNSS et du régime général du RCAR conduit à une forte accumulation des dettes implicites (engagements non couverts) des deux régimes. D’autre part, l’importance des engagements du régime des pensions civiles géré par la CMR au titre des droits acquis avant la réforme menace toujours sa pérennité à court terme, avec un épuisement des réserves projeté pour 2027/2028.

Le 24 juillet 2019

Source web Par Le Matin

Les tags en relation

Les articles en relation

#MAROC_BANK_AL_MAGHRIB_JOUAHRI: Le Wali de Bank Al Maghrib va tirer sa révérence

Abdellatif Jouahri, gouverneur de Bank Al Maghrib, envisage de tirer sa révérence dans les prochains mois. L’homme, qui va fêter ses 81 ans, aura passé 17...

Othman Benjelloun lance "l’appel de Casablanca" en faveur de la finance verte

A quelques semaines de la cop22, BMCE Bank of Africa a organisé, ce 12 octobre à Casablanca, le forum «Soutenir l’émergence d’un marché financier vert ...

Le nerf de la guerre et petit arrangement entre amis

La relance post Covid ne pourra se faire sans (i) cash (beaucoup de cash) et sans (ii) un système bancaire en ordre de bataille. Commentaire et proposition de ...

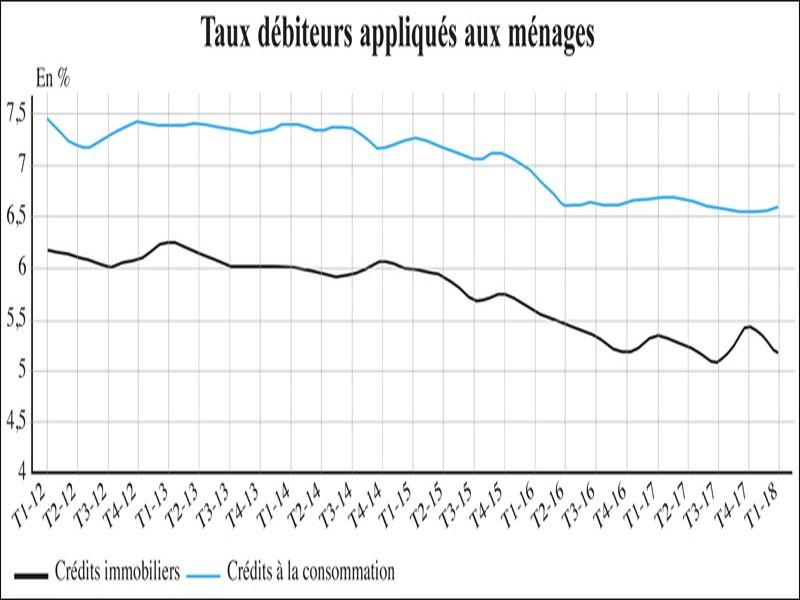

Immobilier: A qui profite la baisse des taux?

En moyenne, les banques ont appliqué 5,16% au 1er trimestre Mais la hausse des prix des biens pèse sur les emprunts des ménages Malgré la détente des...

Les syndicats menacent de bloquer la réforme de la retraite

Les syndicats montent au créneau et veulent bloquer le processus d'adoption du projet de loi sur les retraites. C'est ainsi qu'ils répondent au re...

Régime de retraite: les cotisations et contributions collectées en hausse

52,5 milliards de dirhams, c’est le total des montants collectés par les régimes de retraite en 2017, en termes de cotisations et de contributions, selon le...

La réforme des retraites entre en vigueur dès le mois d'octobre

A partir du mois prochain, les fonctionnaires devront cotiser davantage pour leurs futures pensions, dans le cadre de la mise en application de la réforme para...

Délais de paiement: Tout simplement insoutenables!

Le phénomène s'amplifie dans le secteur privé 8 à 9 mois de retard de paiement L'Etat reporte ses appels d'offres, faute de décideurs ...

Délais de paiement: Grand retard à l’allumage

La nouvelle réglementation entre en vigueur le 19 septembre 2017 Les textes d’application n’ont toujours pas été publiés Les établissements publi...

Les nouveaux pouvoirs de Bank Al-Maghrib

La réforme de Bank Al-Maghrib est en bonne voie. Elle vise, notamment, à renforcer les attributions de la Banque centrale. Le nouveau statut de Bank Al-Mag...

Discours du Trône : Les préalables à une action sociale d’envergure de l’Etat marocain

L’endettement ne peut constituer une solution de long terme pour le financement des dépenses sociales. Dès lors, une gestion saine des finances publiques s�...

Incidents de paiement : Hausse vertigineuse de l’encours

Les incidents de paiement poursuivent leur hausse depuis 2014. Selon Bank Al-Maghrib, les incidents de paiement sur chèques non encore régularisés se sont é...

samedi 27 juillet 2019

samedi 27 juillet 2019 0

0

Découvrir notre région

Découvrir notre région