PLF 2023 : la suppression de la RAS, parmi les amendements phares de la CGEM

La suppression de la RAS (Retenue à la source) sur les honoraires, commissions, courtages et autres rémunérations de même nature pour les personnes morales soumises à l’IS, est l’un des amendements phares de la CGEM du PLF 2023 à la Chambre des Conseillers.

Réforme de l’Impôt sur les Sociétés

• Plafonner l’IS à 20% pour l’ensemble des sociétés sous statut CFC, celles exerçant leurs activités dans les Zones d’Accélération Industrielle, ainsi que les entreprises installées dans les Plateformes Industrielles Intégrées (P2I) et assimilés ;

• Plafonner le taux d’IS à 20% pour les entreprises, engagées à investir un montant minimum d’1 milliard de dirhams sur une période de 5 ans ;

• Plafonner le taux d’IS à 20 % pour les sociétés exportatrices.

Régime fiscal des OPCI

Instaurer un régime différencié incitant à l’ouverture vers le grand public tout en maintenant, dans une certaine mesure, la mesure d’équilibrage de la base imposable des OPCI :

• Instaurer un abattement à 60% sur les dividendes pour les OPCI ouverts au grand public ;

• Réduire l’abattement à 40% sur les dividendes pour les OPCI à règles de fonctionnement allégées (OPCI-RFA) réservés aux investisseurs qualifiés – sans les contraindre à une ouverture au grand public.

Mesures spécifiques à l’Impôt sur le Revenu

• Reconduction permanente de l’exonération en matière d’IR sur 36 mois pour les nouvelles recrues en CDI et qui ont moins de 35 ans ;

• Suppression de la RAS sur les honoraires, commissions, courtages et autres rémunérations de même nature pour les personnes morales soumises à l’IS ;

• Réduire la RAS pour les rémunérations et indemnités versées aux professeurs vacataires au taux non-libératoire de 20% en 2023, 25% en 2024 et 30% en 2025, au lieu d’un taux de 30% non-libératoire sur le PLF. Progressivité de la taxation alignée à la baisse de l’IS et de l’IR sur les quatre prochaines années pour atteindre le taux nonlibératoire de 30% en 2026 ;

• Augmenter le plafond d’indemnités de licenciement exonérées d’IR à 3 millions DH.

• Baisser le taux de retenue à la source pour les produits d’épargne retraite de 30 % à 15% et augmenter l’abattement applicable de 40% à 70%

Cotisation minimale

• Acter une baisse de 0,25% à 0,15% de la cotisation minimale pour les entreprises qui au titre de l’année 2022 étaient soumises à un taux de 0,25%, en alignement avec la baisse de 0,40% à 0,25% introduite par ailleurs

Régularisation de la situation fiscale des sociétés inactives

• Etablir le versement spontané d’un montant d’impôt forfaitaire de 2 500 dirhams au titre de chaque exercice non prescrit, en faveur des sociétés inactives ayant un CA nul ou ayant payé uniquement le minimum de cotisation minimale au titre des 4 derniers exercices clos. Les sociétés répondant aux conditions précitées ayant payées l’impôt forfaitaire exigé pourront être dispensées de tout contrôle fiscal – à l’exception des sociétés identifiées comme étant comme actives – ou de toute autre type de prélèvement ou d’impôt, comme l’amende de dépôt de bilan.

Autres dispositions :

• Instaurer un taux d’impôt de 20 % sur les profits nets réalisés ou constatés à l’occasion de la première cession à titre onéreux d’immeubles non bâtis inclus dans le périmètre rural et dont la vocation devient urbaine

• Franchisés au Maroc : limiter les redevances versées par un franchisé situé au Maroc à intégrer dans la valeur en douane à la partie qui excède 5% du chiffre d’affaires.

Reconduction de propositions précédentes :

• Reconduire l’abattement de 70% sur les plus-values de cession d’actifs courant l’exercice 2022 (hors terrains et constructions), sous réserve de :

– Réinvestir la totalité de la plus-value dans des secteurs productifs, hors secteur de la promotion immobilière ;

– Détenir les actifs depuis plus de 8 ans ;

– Détenir l’investissement au moins 5 ans.

• Améliorer les dispositifs de neutralité des opérations de restructuration de groupe – Étendre le régime particulier des fusions aux scissions partielles et apports partiels d’actifs (Article 162) ;

– Améliorer les conditions de bénéfice des dispositions de l’article 161 bis relatif aux incitations des opérations de cessions intragroupe d’immobilisations en réduisant le taux de détention à 51% au lieu de 80% actuellement ;

– Revoir les conditions de bénéfice des deux régimes précités en offrant la possibilité de réaliser les apports et transferts aux valeurs comptables en raison de la neutralité fiscale, ce qui facilite aussi à l’Administration fiscale le suivi.

• Étendre l’exonération des droits d’enregistrement à toutes les cessions de créances et prêts inter-entreprises

• TIC sur les produits polluants : Instituer le principe de proportionnalité dans le calcul de la TIC, en lieu d’un taux forfaitaire, et affecter les recettes générées par cette taxe à un fonds dédié à la filière du recyclage

• Revoir le régime de taxation des surestaries en excluant expressément les surestaries de l’application de la RAS compte tenu de sa véritable nature juridique d’indemnité ou de pénalité.

SOURCE WEB PAR ECOACTU

Les tags en relation

Les articles en relation

COP22: Miriem Bensalah réaffirme à Londres l'engagement de la CGEM dans la lutte contre le réchau

Mme Miriem Bensalah-Chaqroun, présidente de la CGEM, a réaffirmé à Londres l'engagement fort du secteur privé dans la lutte contre le réchauffement cl...

Baromètre CGEM. Les patrons d’entreprises confiants en l’avenir

Même s'ils se disent préoccupés par la situation économique actuelle, les chefs d’entreprises restent toutefois optimistes pour l'avenir, selon le...

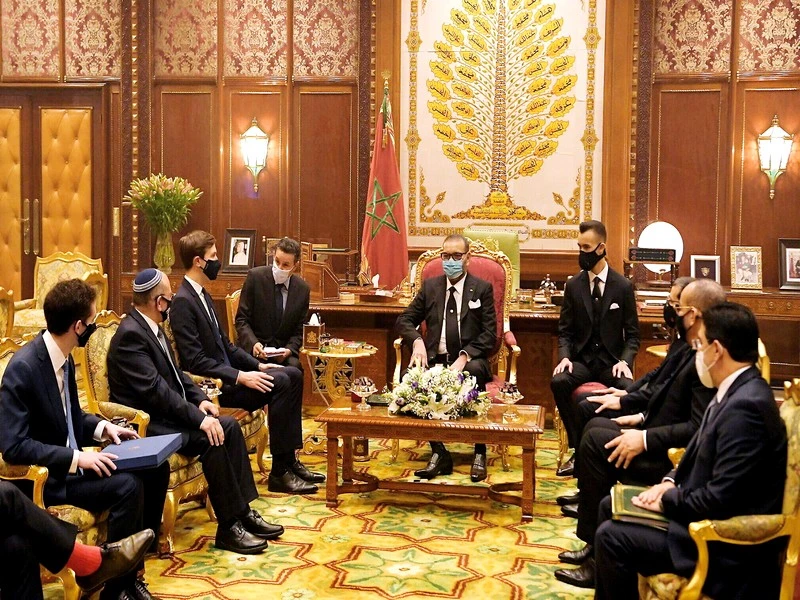

Maroc-Israël : ce qui a vraiment changé

Rabat et Tel Aviv ont rétabli leurs relations diplomatiques avec à la clé une batterie d’accords signés dans divers domaines. Deux ans après les Accords ...

Dan Catarivas: "Nous voulons un accord de libre-échange entre le Maroc et Israël"

Les échanges s’intensifient entre patronats marocain et israélien. Une délégation de représentants des principales organisations économiques d'Isra�...

La CGEM récompense Al Omrane et Maghreb Steel pour leur engagement envers la RSE

Suite à la réunion du comité d’attribution du Label Responsabilité Sociétale des Entreprises, la Confédération a octroyé le Label RSE à la Société ...

La promotion de l’emploi, une préoccupation commune de la CGEM et du gouvernement

Mohamed Bachiri intervenant lors de la rencontre de concertation avec Mohamed Amkraz sur la promotion de l’emploi au Maroc. Ph. MAP Le ministre de l’Empl...

PLF 2020 : Sept mesures pour consolider la confiance et relancer l’investissement (Benchaâboun)

Le projet de Loi de Finances 2020 contient sept mesures qui visent à consolider la confiance entre les contribuables et l’administration et à relancer l’i...

Climat : la mobilisation du secteur privé se concrétise par des actes

Le Side-event de la COP28 a permis de présenter des solutions climatiques innovantes, significatives et impactantes menées par les autorités locales, le sect...

Maroc-Mauritanie: la CGEM en mission économique à Nouakchott, les 21 et 22 février

D’après la Confédération générale des entreprises du Maroc, cette mission vise à promouvoir les relations économiques et commerciales entre le Maroc et...

INPPLC / Interview avec Bachir Rachdi : « La corruption au Maroc n’est pas culturelle »

Nommé par le Souverain, en 2018, à la tête de l’Instance nationale de la probité, de la prévention et de la lutte contre la corruption, Bachir Rachdi nou...

Algérie : Le silence marocain à l’égard du Hirak sera-t-il apprécié par Tebboune et l’armé

Depuis le 22 février, le Maroc a observé le silence à l’égard des marches du Hirak algérien. Une ligne de conduite officialisée le 16 mars. Néanmoins, ...

Les industries culturelles : La TVA pour la levée des rideaux

Le PLF 2020 dans le cadre de l’encouragement du secteur culturel a introduit une mesure selon laquelle le taux de la TVA appliqué aux opérations de vente de...

lundi 5 décembre 2022

lundi 5 décembre 2022 0

0

Découvrir notre région

Découvrir notre région