Inclusion financière: Les jeunes et les femmes demeurent peu bancarisés au Maroc

Le dernier rapport annuel de Bank Al-Maghrib sur les systèmes et moyens de paiement retrace les plans stratégiques et les actions menées afin de contribuer au développement de l'inclusion financière ainsi que les obstacles qui l’encerclent. Détails.

Depuis 2007, la promotion de l’inclusion financière s’est inscrite dans les orientations et objectifs stratégiques de Bank Al-Maghrib afin de surmonter les obstacles à l’accès aux services financiers formels et de favoriser un usage responsable et régulier au profit de la population, touts segments confondus.

Il convient de rappeler que l’objectif des politiques d’inclusion financière est de mettre à la disposition des différents segments de la population des services financiers formels adaptés aux besoins pour favoriser l’amélioration de leurs conditions de vie.

BAM fait partie également de plusieurs réseaux internationaux œuvrant dans le domaine de l’inclusion financière, notamment le réseau international de l’AFI (Alliance pour l'inclusion financière) et le groupe de travail du FMA (Fonds Monétaire Arabe).

Dans le cadre de la nouvelle loi bancaire, BAM a introduit une nouvelle catégorie d’établissements, à savoir les établissements de paiement. Ce nouveau cadre permettra l’entrée sur le marché de nouveaux opérateurs non bancaires de paiement qui seront habilités, en complément des établissements de crédit, à ouvrir des comptes de paiement et à offrir des services de paiement pour leur clientèle.

Au cours des dernières années, la capillarité des réseaux bancaires et assurantiels a fortement progressé au Maroc grâce notamment au développement de réseaux cash et IOB (Intermédiaires en Opérations de Banque) qui ont joué un rôle important dans l'extension en points d’accès.

Le nombre de points d’accès bancaires a plus que doublé depuis 2010, passant de près de 4.800 à près de 12.700 points en 2017, en évolution de 22% par rapport à 2016.

Selon le rapport, l’évolution du nombre de points d’accès bancaires traduit l’efficacité des efforts des banques qui ont adapté leur modèle de distribution en diversifiant les formats de points d’accès à travers les IOB notamment.

Le réseau bancaire marocain présente une capillarité plus élevée que les pays comparables et proche de celle des pays développés, à environ 25 agences pour 100.000 adultes. Ce niveau est par exemple comparable à celui du Danemark (24 agences).

Quant au réseau d’agents d’assurance, il a crû d’environ 4% par an depuis 2010.

Toutefois, BAM souligne que cette performance en nombre de points d’accès n’est pas uniformément répartie sur le territoire.

Voici la répartition des points d’accès bancaires par région:

Cette disparité est accentuée entre le monde urbain et rural à cause de la forte concentration des points d’accès en milieu urbain. En effet, si la densité bancaire correspond à 1 point d’accès pour 2.005 adultes en moyenne, elle n’est que de 1 point d’accès pour 11.049 adultes en milieu rural.

Répartition des points d’accès entre CR et CU

Cette situation s’explique en grande partie par le modèle économique de l’agence bancaire classique qui requiert un nombre minimal de clients pour amortir les charges fixes et qui n’est pas adapté à la faible densité des zones rurales et au faible niveau de revenu dans certaines zones.

De son côté, le réseau d’assurance, malgré son développement relatif au cours des dernières années, s’avère en dessous du niveau de certains pays comparables. En 2016, le Maroc comptait 1.427 agents d’assurance et 446 courtiers, soit environ 6 agents pour 100.000 adultes contre 31 pour le Kenya, 47 pour le Mexique et 219 pour l’Inde.

Selon BAM, cette contreperformance s’explique en partie par le statut actuel de la profession d’agent dont les conditions d’exercice sont restrictives (licence universitaire, examen professionnel…).

Inclusion financière: Comment la mesurer?

L’utilisation des services financiers est mesurée à travers la pénétration des dépôts et des crédits pour les individus et les entreprises ainsi que la fréquence d’utilisation de ces services.

En termes de volume, BAM indique que des progrès significatifs ont été constatés entre 2014 et 2017 sur le nombre de comptes de dépôt (+21%), le nombre de crédits aux particuliers (+47%) ainsi que le nombre de polices d’assurance agricole qui a été multiplié par 122 depuis 2010.

La progression a également été significative en valeur avec de fortes croissances enregistrées sur les dépôts des particuliers (+18%) et l’encours des crédits aux particuliers (+22%). En ce qui concerne l’assurance, les primes non-vie ont crû de 37% sur cette même période.

Au terme de 2017, le nombre et l’encours des comptes de dépôt ont atteint 21.96 millions et 635 milliards de DH respectivement, poursuivant ainsi leur tendance haussière. Quant aux crédits bancaires aux particuliers, leur nombre a atteint 11 millions avec un encours de 265 milliards de DH. L’encours moyen a évolué comme suit :

Evolution de l’encours moyen des dépôts et des crédits

Concernant la pénétration des comptes, les résultats préliminaires de l’enquête FINDEX (publiée par la banque mondiale) conduite en 2017 montre que 29% des adultes ont un compte formel. Ce niveau est en dessous des pays comparables, en particulier par rapport aux pays qui ont développé des solutions alternatives d’inclusion financière.

FINDEX a également mesuré le taux des comptes dormants :

Du côté de l’offre, le nombre total des comptes, y compris les comptes bancaires de la diaspora marocaine, les comptes multiples par individu et les comptes dormants rapporté à la population totale est de 74% à fin décembre 2017.

En se référant à la « Centrale des Comptes » de BAM (qui inclut le nombre de titulaires de compte sans effet de multi-bancarisation), le pourcentage d’adultes disposant d’un compte bancaire ressort à 56% incluant les MRE et de 51% hors MRE.

L’écart en termes de genres

Les femmes représentent en général près du tiers des utilisateurs des services bancaires. A fin 2017, la répartition du côté « offre » est comme suit :

L’écart entre les groupes d’âge

Les résultats de FINDEX montrent que la pénétration des comptes est plus faible chez les jeunes adultes :

Ceci s’explique en partie par le niveau de chômage élevé sur cette catégorie de population. Une comparaison du taux d’inclusion financière des jeunes avec d’autres pays montre que plus le chômage des jeunes est élevé et moins leur exclusion financière est forte.

Entre les groupes de revenus

Selon FINDEX, 35% des marocains appartenant aux 60% des ménages les plus riches détiennent un compte, contre 19% des adultes appartenant aux 40% des ménages les plus pauvres. L’écart est également constaté au niveau de l’épargne et du crédit.

Quid des freins à l’inclusion financière ?

Les résultats de FINDEX ont mis en évidence un fort potentiel de financiarisation au Maroc, notamment à travers les modèles dits alternatifs (établissements de paiement...), mais aussi les principaux freins à l’inclusion financière des marocains.

Opportunités de l’inclusion financière (population en millions d’adultes)

FINDEX révèle que la faible pénétration des services financiers formels est expliquée principalement par :

> Un faible niveau de revenus des marocains :

Plus de 72% des adultes n’ayant pas de comptes considèrent l’insuffisance des fonds comme l’un des obstacles à la bancarisation. 48% des adultes non bancarisés déclarent que le manque d’argent est l’unique raison pour laquelle ils n’ont pas de compte.

> Une forte utilisation des services financiers informels :

21% de la population a recours à des solutions d’épargne, mais plus de 2/3 de cette population utilise des solutions informelles. De même, 26% des marocains ont recours à des solutions de financement dont 88% a recours à des services informels (famille, tontine « daret », avances des petits commerces, etc.).

Pour ce qui est des entreprises, une enquête conduite par la FMEF (Fondation marocaine pour l'éducation financière) au cours de 2017 auprès de 100.722 micro-entreprises et TPE montre que le faible volume d’activité (45% des sondés) est le principal frein à la bancarisation suivi par le manque de besoin (41% des sondés) et le manque de confiance en les banques (13% des sondés).

Le 21 octobre 2018

Source Web : Le Boursier

Les tags en relation

Les articles en relation

Coronavirus, impact économique : Abdellatif Jouahri répond à nos questions

Mesures de soutien du comité de veille économique, taux directeur et liquidités, prévisions de croissance, impact sur les réserves de Change, chute de la b...

Les cinq défis qui attendent les banques en 2020

La Commission européenne doit présenter dans le courant de l'année 2020 un projet de transposition en droit européen de l'accord Bâle 3, qui inqui�...

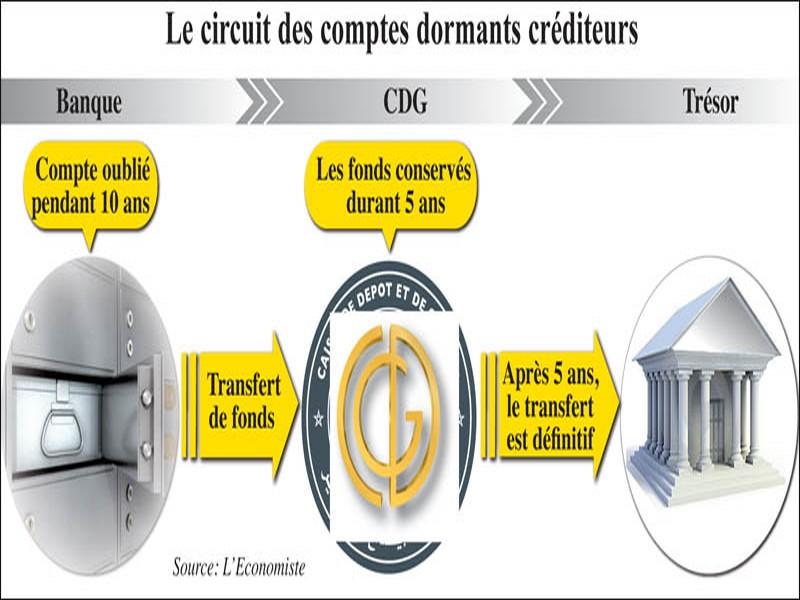

Banques: Que deviennent les comptes dormants?

Elles sont tenues de les transférer à la CDG après 10 ans Si le client ne se manifeste pas, les fonds sont versés au Trésor En France, le délai atte...

Lors du Conseil national de l’entreprise, tenu jeudi 24 septembre au siège de la CGEM

Lors du Conseil national de l’entreprise, tenu jeudi 24 septembre au siège de la CGEM. Moulay Hafid Elalamy a présenté durant cette rencontre les principau...

Le tourisme marocain entre obsolescence, durabilité et disruption

En tant que professionnels, la seule communication durable (et non fiable) aura été alimentée par les rumeurs et informations étrangères, définissant par ...

Restructuration bancaire en Afrique : Tendances de désengagement des banques françaises et expansi

La Société Générale envisage de vendre ses parts dans SG Maroc à Saham, reflétant une tendance croissante de retrait des banques françaises, accentuée d...

Transferts MRE : Les USA et l’Arabie Saoudite détrônent l’Europe

Selon la Banque mondiale, un record de 9,3 milliards de dollars attendu en 2021 Le wali de Bank Al-Maghrib avait annoncé un «chiffre record» pour les tran...

Monnaie virtuelle: l'Office des changes interdit l'utilisation des bitcoins

Alors que la monnaie virtuelle gagne du terrain au Maroc, l'Office des changes vient de rappeler tout le monde à l'ordre. Son utilisation est "une infr...

Rapport 2018 de BAM sur les infrastructures financières Comment débrider l’inclusion financière

L’enquête de BAM sur les micro-entreprises, les TPE et les entrepreneurs individuels montre que le faible volume d’activité est le principal frein à la b...

Ahmed Lahlimi : La récession au Maroc se limitera à 5 ou 6% en 2020

Analyse pertinente et étonnante mais qui de notre avis omet de faire valoir le côté très facilitateur dans ces résultats de la manne pétrolière qui initi...

La croissance devrait ressortir à 3,3% en 2018 Bank Al-Maghrib maintient inchangé son taux direct

Le Conseil de Bank Al-Maghrib a décidé de ne pas toucher à son taux directeur. La décision de maintenir le taux s’explique par l’évolution récente ...

Crédits: comment BAM, le GPBM et la CGEM veulent relancer la machine

Le GPBM, la CGEM et BAM ont élaboré un projet de mémorandum incluant une série d'actions répondant aux 5 problématiques majeures qui expliquent le ral...

lundi 22 octobre 2018

lundi 22 octobre 2018 0

0

Découvrir notre région

Découvrir notre région