FMI: Les banques marocaines vulnérables aux risques de concentration du crédit

Evaluant la stabilité du système financier dans son ensemble, le Programme d’évaluation du secteur financier (PESF) du FMI note que le système financier marocain a grandi en taille et en complexité et insiste sur les liens plus étroits entre la banque et l’assurance, ainsi que sur l’expansion significative du secteur en Afrique subsaharienne. Détails.

L’organisme de Christine Lagarde note que les banques marocaines sont suffisamment capitalisées et rentables et que leur financement demeure stable. Elles fournissent majoritairement des crédits à court et à moyen termes, financés principalement par des dépôts de détail.

Toutefois, Le FMI attire l’attention sur l’augmentation des prêts non performants, en raison de la régression de l’activité de certains secteurs, comme le BTP et l’immobilier. Néanmoins, ces prêts non performants sont bien provisionnés selon le FMI et la régression enregistrée dans les secteurs précités n’affectera probablement pas la stabilité financière du pays à l’heure actuelle. Ceci dit, la surveillance des prêts risqués devrait être renforcée.

Par ailleurs, les stress tests effectués dans le cadre du PESF suggèrent que le système financier marocain est résilient face aux chocs liés à la faible croissance européenne et à la volatilité des marchés financiers mondiaux.

Cependant, le système bancaire est plus particulièrement vulnérable aux risques de concentration des crédits. En effet, le FMI rapporte que pour chacune des huit banques marocaines, le défaut des trois plus grandes expositions sur les entreprises pourrait conduire à une sous-capitalisation.

Dans le cas peu probable d’une perte importante des dépôts, les banques marocaines maintiendraient toutefois un ratio de liquidité au-dessus du seuil réglementaire de 60%. Par ailleurs, le FMI note également que les liens d’interdépendance entre les grandes banques et les assureurs doivent être étroitement surveillés, ces derniers étant vulnérables à d’éventuelles faillites bancaires.

En outre, les risques liés à la présence des banques marocaines en Afrique subsaharienne semblent maîtrisés. Ainsi, les résultats des stress tests de du PESF suggèrent qu’en moyenne, le risque qu’une sévère défaillance des filiales subsahariennes affecte les banques marocaines via des canaux de crédit et de financement est très limité (environ 1% du capital réglementaire). Toutefois, le FMI note que des efforts immédiats doivent se concentrer sur des lacunes liées à la réglementation et au contrôle des activités transfrontalières des banques.

D’un autre côté et dans un contexte réglementaire favorisé par la loi bancaire présentée en décembre 2014, le FMI salue l’engagement de Bank Al Maghrib pour renforcer son indépendance et son rôle de surveillance, en élargissant son rôle pour inclure, entre autres, la contribution à la stabilité financière et la surveillance des infrastructures des marchés financiers.

Le PESF a fait ressortir une nette amélioration de la réglementation bancaire de BAM, qui s’étend au-delà des conglomérats financiers, pour englober les institutions de microfinance et les banques off-shore.

Le PESF fait également référence au nouveau «Comité de coordination et de surveillance des risques systémiques» de BAM, prévu dans la nouvelle loi bancaire et visant à fournir le cadre nécessaire pour la coordination des politiques macro-prudentielles. Toutefois, le FMI insiste sur la nécessité d’une amélioration continue de la supervision mise en place, ainsi que des examens périodiques de la qualité des actifs, avec une supervision plus significative des marchés financiers. BAM devrait poursuivre ses fonctions de base que l’institution qualifie d’«efficaces», tout en prenant de nouvelles responsabilités.

En outre, le FMI note que la loi devrait désigner une autorité de résolution des défaillances bancaires, au-delà du régime déjà mis en place, qui nécessite par ailleurs une base juridique plus solide.

Le PESF salue par ailleurs les progrès affichés par le Maroc en matière d’inclusion financière, en insistant tout de même sur la nécessité de maintenir les efforts déployés dans ce sens: «Il est nécessaire de fixer un mécanisme de coordination entre les principales parties prenantes dans la future stratégie nationale d’inclusion financière», note l’institution.

La mise en œuvre réussie de cette stratégie nécessitera des ressources financières et humaines adéquates, une bonne gouvernance, une surveillance robuste, ainsi qu’un cadre d’évaluation pour suivre les améliorations enregistrées.

Le 09 Février 2016

SOURCE WEB Par Médias 24

Les tags en relation

Les articles en relation

OCP : stratégie, innovation et engagement pour l’Afrique

Dans un entretien exclusif accordé au Matin, Mostafa Terrab, PDG du Groupe OCP, dévoile la vision stratégique du leader mondial des phosphates et son rôle d...

Après le Brexit, l'économie mondiale dans l'incertitude

Ralentissement de la croissance, retour du protectionnisme, remise en cause des accords de libre-échange ou encore doutes sur la stabilité européenne : l'...

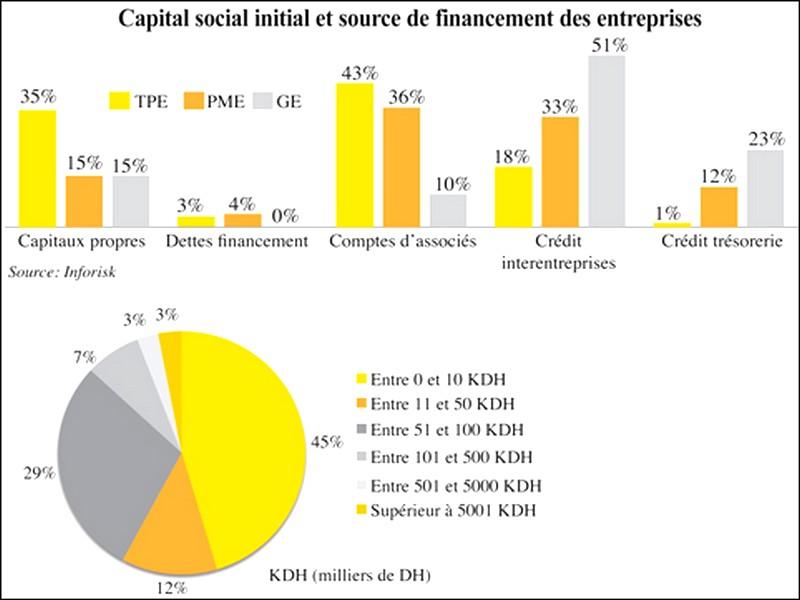

Les TPE marocaines résistantes, mais...

Le taux de survie après cinq ans ressort à 60% Cependant, un nombre important est menacé de faillite La faiblesse des ressources financières limite le...

Bank of China plante sa bannière Casablanca

Le bureau de représentation du géant chinois est désormais opérationnel Objectif: soutenir les échanges économiques sino-africains L’Afrique prend...

Taux d’intérêt: Hausse pour les bons du Trésor en juillet

Les taux d’intérêt des bons du Trésor ont continué d’augmenter en juillet tant sur le compartiment primaire que secondaire, indique Bank Al-Maghrib (BAM...

Les nouveaux pouvoirs de Bank Al-Maghrib

La réforme de Bank Al-Maghrib est en bonne voie. Elle vise, notamment, à renforcer les attributions de la Banque centrale. Le nouveau statut de Bank Al-Mag...

Othman Benjelloun lance "l’appel de Casablanca" en faveur de la finance verte

A quelques semaines de la cop22, BMCE Bank of Africa a organisé, ce 12 octobre à Casablanca, le forum «Soutenir l’émergence d’un marché financier vert ...

Le fonds Africa 50 veut mobiliser à terme 100 MM$ pour l'infrastructure en Afrique

Le Fonds d’investissement créé par la Banque africaine de développement (BAD), a tenu sa 2e assemblée générale avant de présenter ses projets de modern...

#FINANCES_BITCOIN_TESLA: Tesla a acheté pour 1,5 milliard de dollars de bitcoin, propulsant la monn

L’envolée spectaculaire du cours du bitcoin ces derniers moins suscite les convoitises. Le constructeur de voitures électriques Tesla vient d’annoncer qu�...

COP22 : Une feuille de route pour mobiliser les financements verts

Bank Al Magrhib vient de dévoiler la feuille de route du secteur financier marocain pour le financement du climat. Elle donne une visibilité inédite sur la c...

Société Générale se met au service de ses clients en ces temps de crise

Parce que s’éloigner des autres en ces temps de crise est la manière la plus sûre pour se protéger contre le Covid-19, Société Générale s’adapte aux...

Discours du Trône : Les préalables à une action sociale d’envergure de l’Etat marocain

L’endettement ne peut constituer une solution de long terme pour le financement des dépenses sociales. Dès lors, une gestion saine des finances publiques s�...

jeudi 11 février 2016

jeudi 11 février 2016 0

0

Découvrir notre région

Découvrir notre région