La lecture de Jouahri sur la santé des banques et la hausse des créances en souffrance

BAM observe un ralentissement de la croissance du crédit bancaire, principalement envers les entreprises privées. La progression des crédits au secteur non financier cette année sera de 3,7%. Les ratios de liquidité et de solvabilité des banques demeurent globalement satisfaisants. Les créances en souffrance ont augmenté de 17 MMDH en 2 ans et sont également regardées de près par les agences de notations internationales. Malgré leur hausse, la politique de distribution des crédits des banques ne devrait pas être affectée.

Lors de son dernier conseil du 13 octobre, le Wali de Bank Al Maghrib, Abdellatif Jouahri a évoqué la situation et l’évolution des créances en souffrance et de la santé des banques nationales.

D’après les derniers chiffres publiés par la Banque Centrale, à fin août, une hausse modérée des crédits bancaires était perceptible. L’encours des crédits s’élevait à 963,6 milliards de dirhams, en très légère progression de 0,2% soit 2,29 milliards de dirhams par rapport au mois précédent.

L’évolution du crédit bancaire ralentit et les ratios des banques demeurent satisfaisants

Pour rappel, l’encours des crédits aux ménages s’élève à 364,4 milliards de dirhams, quasi-stable (+0,1%) par rapport à fin juillet. Par rapport à la même période l’an dernier, l’encours a augmenté de 5,5%. Celui aux entreprises privées s’élève à 402,1 milliards de dirhams en baisse de 3,27 milliard de dirhams (-0,8%) par rapport au mois dernier. D’une année sur l’autre, l’encours aux entreprises privées affiche une hausse de 2,4%.

Durant son allocution, Abdellatif Jouahri a annoncé que le rythme de progression des crédits au secteur non financier allait s’établir à 3,7% cette année et 3,8% en 2022. Il a d’ailleurs précisé que durant les mois de juillet et août, le rythme de progression du crédit au secteur non financier est revenu de 4,1% à 3,2%.

Un ralentissement qui s’est d’autant plus fait ressentir sur le secteur des entreprises privées « avec une décélération des prêts de 4,2% à 2,5% en lien avec l’arrivée à échéance de certains programmes de garantie mis en place en 2020 » explique Abdellatif Jouahri.

Abdellatif Jouahri a également tenu à rassurer quant à l’état de santé des banques cette année malgré les répercussions de la crise. Il a rappelé les effets de la politique monétaire sur les banques commerciales : « Nous avons desserré les taux pour relancer et accompagner sur le plan monétaire, la reprise économique. Nous maintenons cette politique très accommodante. Au niveau des demandes de refinancement, BAM a satisfait toutes les demandes de financement reçues (avances à 7j, 1 mois, 3 mois, SWAP, collatéral multiplié par 3, ndlr) ».

Le Wali revient également sur l’allègement des normes touchant à la solvabilité et la liquidité des banques. « Nous avons également diminué les coussins prudentiels et nous avons prorogés ces flexibilités sur le plan prudentiel. Il y a eu différents stress-test menés en juin, novembre, et nous continuons de les faire. Les rations de solvabilité que nous observons jusqu’à présent nous rassurent. Nous sommes dans un ratio global autour de 15% et un ratio de fonds propres de première catégorie qui est à un peu plus de 11% » explique Abdellatif Jouahri.

Néanmoins, BAM garde un œil sur l’évolution des créances en souffrance qui ont durablement augmentées depuis l’éclatement de la pandémie.

Hausse de 17 milliards des créances en souffrance depuis 2019

Le Wali de BAM a d’entrée soulignée que cette hausse observée se poursuit depuis deux ans. « Le ratio a augmenté de 8,4 en juin à 8,7 en juillet et août 2021. Cette hausse a concerné autant les entreprises que les ménages et il tient de préciser qu’il s’agit d’une augmentation de l’ordre de 17 milliards de dirhams par rapport à 2019 » précise le Wali de BAM. Mais il rassure sur le fait que les banques provisionnent correctement ces prêts défectueux.

Néanmoins, comme en 2020, est-il possible qu’il y ait un impact sur les politiques de distribution de dividendes des sociétés cotés ? A ce sujet, le Wali explique qu’il est encore trop tôt. « Les créances en souffrances continuent d’être bien provisionnées, mais nous suivons de près les distributions de dividendes. Nous verrons au niveau de l’exercice de 2021 ce qu’il y a lieu de faire quant aux instructions à donner aux banques quant à leur distribution. Cela se fera au cas par cas. Il est actuellement trop tôt pour tirer des conclusions » indique Abdellatif Jouahri.

Les impayés dans les viseurs des agences de notations

Dans une récente note, l’agence américaine Fitch Ratings a passé en revue l’évolution du système bancaire marocain. Elle a notamment pointé l’anticipation d’une modeste dégradation de la qualité des actifs en 2021 avec la fin des mesures de soutien. L’agence a également souligné le fait qu’en 2020 « le ratio des prêts de phase 3 (créances en souffrance, ndlr) consolidés du secteur augmentant de 100 pb à 9,5% ». Elle précise également que ce chiffre s’accélèrera probablement cette année étant donné que le soutien de l’Etat diminue de façon progressive et que les banques sont exposées à des secteurs fortement touchés par la crise (tourisme, industrie, commerce de détails, etc…).

Sur le sujet, Abdellatif Jouahri note que « les agences de notations ne voient pas leur évolution d’un très bon œil. Elles tempèrent car elles disent qu’elles sont bien provisionnées ». Il rappelle également que « sur les moratoires par exemple, ils ont touché 527 000 demandes et ont portés sur 124 milliards de dirhams. Entre 70% et 73% se sont régularisés, mais 9% ont été déclassés. Les autres sont impayés et d’autres font l’objet d’autres moratoires, c’est-à-dire des nouveaux rééchelonnements etc… Nous poussons les banques à la plus grande souplesse nécessaire ».

S’il y a encore beaucoup d’incertitudes pour connaitre l’évolution claire des créances en souffrance d’ici la fin de l’année, le wali considère que la hausse des créances en souffrance n’entravera pas les politiques d’octrois des crédits des banques. « La situation que nous avons traversé a été difficile. Les impayés ont naturellement augmenté, mais il faut espérer que nous dépasserons cette situation difficile et vous verrez qu’ils se résorberont. Les agences de notation mettent l’accent sur cette évolution des créances en souffrances, mais je ne vois pas les banques marocaines, même aux taux qui ont évolué, refuser des financements qui puissent être valablement financés par le secteur bancaire. Tout le travail pour nous est de faire cet accompagnement et s’assurer que les projets soient viables. En tant que régulateur, nous mettrons tous les efforts nécessaires en place pour que la dynamique puisse continuer » conclut le Wali.

Le 14/10/2021

Source web Par : le boursier

Les tags en relation

Les articles en relation

Crypto-monnaies: Bank Al-Maghrib (BAM) bâtit un socle solide

C’est une nouvelle étape pour l’e-dirham au Maroc. Lors du point de presse qui a suivi le premier conseil d’administration de Bank Al-Maghrib (BAM) de 20...

Crowdfunding: Le dispositif remis dans le circuit

Le projet de loi sur le financement coopératif, qui sera présenté à la Chambre des représentants mardi prochain, est très attendu, particulièrement par l...

Régimes de retraite: les cotisations atteignent près de 51 milliards de dirhams en 2020

Dans sa livraison du 10 août, Aujourd’hui Le Maroc nous apprend que les principaux régimes de retraite affichent une situation financière difficile en 2020...

La présence du Maroc sur la liste grise du GAFI empêche son accès à une ligne de crédit modulab

Le Maroc a entamé les discussions avec le FMI pour l’octroi de la ligne de crédit modulable. Le Royaume est-il réellement qualifié pour obtenir cette lign...

Libération du compte de réserve : injection d’environ 10 milliards dans le secteur bancaire

La libération intégrale du compte de réserve au profit des banques décidée par le Conseil de Bank Al-Maghrib se traduira par une injection d’à peu près...

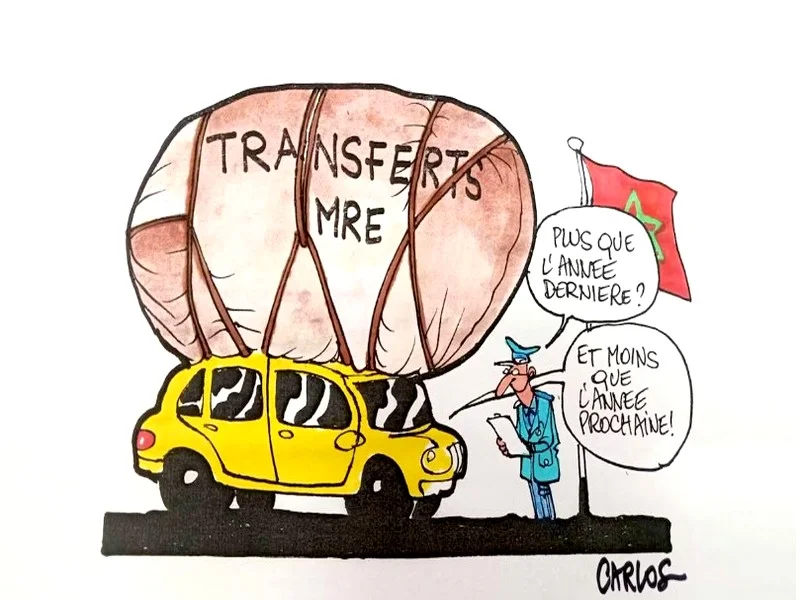

Les transferts des MRE menacés : les banques marocaines face aux défis de la directive européenne

Les banques opérant dans l’intermédiation bancaire, en particulier celles qui servent les Marocains résidant à l’étranger (MRE), offrent des services t...

Rachat du Crédit du Maroc : Holmarcom se prépare à verser 4 milliards de dirhams au profit du Cr�

Cette transaction est en cours de préparation, selon une source sûre. Les banques ont d'ores et déjà commencé à constituer une enveloppe pour couvrir ...

Investissements au Maroc : 1.300 milliards d’ici 2030, secteur privé moteur

Selon un rapport d'Attijari Global Research (AGR), réalisé en collaboration avec l'Africa Development Club, le Maroc devrait connaître un afflux mass...

Le salaire moyen et le coût de la vie au Maroc en 2021

À l’heure où de nombreuses écoles s’installent au Maroc, à l’image d’emlyon business school ou de l’ESSEC BS, de plus en plus d’étudiants sont ...

Fermeture en Série des Agences Bancaires au Maroc : Vers la Fin d'un Modèle Traditionnel ?

Les récents chiffres publiés par Bank Al-Maghrib (BAM) révèlent une tendance inquiétante : 145 agences bancaires ont fermé leurs portes au cours de l'...

Les crypto-monnaies, un potentiel levier d'inclusion financière au Maroc

Les crypto-monnaies pourraient jouer un rôle central dans la promotion de l'inclusion financière au Maroc, a souligné Nadia Fettah, ministre de l'Éc...

Le secteur bancaire et la CGEM se mobilisent en faveur des victimes du séisme

Le secteur bancaire marocain et la CGEM participent à l’effort national de solidarité suite au tremblement de terre ayant touché le pays le 8 septembre 202...

lundi 18 octobre 2021

lundi 18 octobre 2021 0

0

Découvrir notre région

Découvrir notre région