Les risques qui pèsent sur l’économie marocaine selon quatre grandes banques internationales

REVELATION. Dans le prospectus du Maroc présenté aux marchés internationaux à l’occasion de sa dernière levée de fonds en euros, Barclays, Morgan Stanley, BNP Paribas et Natixis ont listé un ensemble de facteurs qui risquent de perturber l’économie marocaine et compromettre sa solvabilité. Les choses sont dites de manière claire, directe et sans maquillage. Lecture.

La dernière levée de 1 milliard d’euros réalisée par le Maroc, fin novembre 2019, a permis au pays de reprendre contact avec les marchés internationaux. Et comme pour toute opération financière, le Maroc a dû livrer aux investisseurs un prospectus, présentant ses performances et prévisions économiques mais aussi les facteurs de risque qui pourraient avoir un effet déstabilisateur sur l'économie et compromettre sa capacité de remboursement.

Rédigé en anglais, ce document de 143 pages, que Le Boursier a pu consulter, est daté du 25 novembre 2019. Il a été préparé par les quatre banques conseils du Royaume dans cette opération : Barclays (Londres), Morgan Stanley (Londres), BNP Paribas (Londres) et Natixis (Paris). Des banques qui ont agi en Joint Lead Managers de l’opération et qui se sont engagées à souscrire et/ou à placer la totalité des titres émis par le Maroc, à raison de 250 millions d’euros chacune.

Les risques qui sont listés dans le prospectus sont de diverses natures : politiques, économiques, sociaux et géopolitiques. Ils sont présentés de manière directe, transparente et sans maquillage. Leur lecture est très instructive et montre les énormes défis auxquels est exposée l’économie marocaine.

Volatilité de la croissance, déficit commercial...

La première nature de risques est d’ordre économique. Rappelant les différentes réformes et engagements pris par l’Etat marocain sur le plan des finances publiques, de la fiscalité, son programme des privatisations, la libéralisation de son commerce extérieur…, le document pointe du doigt certains facteurs qui plombent l’économie du pays et qui risquent d’entraver son développement.

C’est le cas de la croissance « inégale » du PIB, qui reste entravée par l’hypertrophie du secteur public, la vulnérabilité de la production agricole à la sécheresse, la dépendance vis-à-vis des exportations de phosphates, et un taux de chômage particulièrement élevé chez les jeunes (25,6%).

Exemple étant donné de l’évolution de la croissance sur les cinq dernières années avec des taux qui sont passés de 2,7% en 2014 à 4,5% en 2015, chutant à 1,1% en 2016 pour remonter à 4,2% en 2017 et redescendre à 3% en 2018.

Le prospectus pointe dans le même sillage le volume du PIB par habitant (31.724 DH en 2018) qui, malgré sa progression sur les vingt dernières années, reste faible par rapport à des pays qui ont la même note souveraine du Maroc.

Autre ombre au tableau : le déficit courant qui est passé de 2,1% en 2015 à 5,5% en 2018. « Depuis 2007, le déficit du compte courant est financé, au moins en partie, par une augmentation des emprunts. Si le déficit du compte courant n'est pas réduit, de nouveaux emprunts seront nécessaires pour le financer, ce qui pourrait nuire à l'économie du Royaume », peut-on lire dans le document.

Ce qui introduit un autre risque : celui de l’épuisement des réserves en devises, qui représentaient 5,3 mois d’importations au 4 octobre 2019. « Si les réserves internationales nettes connaissent une baisse importante, cela pourrait affecter la capacité du Maroc à rembourser sa dette extérieure. De même, tout changement rapide ou significatif dans les variations du taux de change du dirham en euro, en dollar américain ou dans toute autre devise dans laquelle le Maroc détient des dettes, peut avoir une incidence sur sa capacité à honorer sa dette extérieure, y compris cet emprunt », préviennent les auteurs du prospectus.

Pas de garantie quant à la capacité à surmonter des chocs externes

Le Maroc est présenté sur ce registre comme un pays fortement exposé aux chocs externes. Evènements dans le monde arabe, crise financière mondiale, crise de la zone euro, augmentation des prix des matières premières, baisse de la croissance et de la demande émanant de la France, de l’Espagne ou des Etats Unis… sont autant d’évènements qui risquent de nuire à l’économie du Royaume. A cela s’ajoute un risque de relèvement des taux d’intérêt en zone euro et aux Etats Unis, un facteur qui rendrait plus difficile et plus cher l’accès aux fonds extérieurs.

S’ils se produisent, ces crises risquent d’affecter négativement la confiance des investisseurs dans les marchés émergents et les pays de la région MENA, y compris le Maroc, souligne le prospectus.

« Rien ne garantit que le Royaume sera en mesure de répondre de manière adéquate à ces problèmes économiques. Tout échec à maintenir la croissance économique ou à résoudre les problèmes économiques persistants peut nuire à la confiance des investisseurs dans le Royaume et à leur volonté d'investir et de s'engager dans des transactions avec le Royaume et affectera les finances publiques et, par conséquent, la capacité du Royaume à honorer le service de sa dette », préviennent de manière on ne peut plus claire les rédacteurs de la note d’information.

Déficit budgétaire et endettement publique à réduire

Les finances publiques présentent aussi des sources de risque. Le déficit budgétaire a augmenté à 3,7% en 2018 à cause du renchérissement des prix des matières premières et du non concrétisation des aides promises par les pays membres du Conseil de Coopération du Golfe. Si cette tendance se poursuit, elle affectera négativement les performances budgétaires du royaume, souligne le prospectus.

Financé en partie par les emprunts, ce déficit induit dans son sillage une augmentation de l’endettement du Trésor. Celui-ci est monté en 2018 à 65,3% du PIB, un taux relativement élevé qui, de plus, ne prend pas en compte la dette des établissements publics garantie par l’Etat.

« Bien que le gouvernement ait l'intention de réduire la dette publique, y compris en pourcentage du PIB, rien ne garantit qu'il pourra le faire ou que le niveau de la dette des entreprises publiques garantie par l'État diminuera. Le fait de ne pas réduire la dette du gouvernement pourrait considérablement compromettre la capacité du Maroc à honorer sa dette », indique ainsi la note d’information.

Chômage des jeunes, Hirak du Rif, Jerada…

Les risques politiques figurent également parmi les facteurs communiqués aux investisseurs internationaux. Après un bref tour d’horizon des évènements du printemps arabe, du Mouvement du 20 Février, de la réponse royale par le discours du 9 mars et la réforme constitutionnelle qui s’en est suivie, les rédacteurs du rapport notent que les tensions sociales et politiques se sont poursuivies dans le pays. Ils citent par exemple le Hirak du Rif, les évènements de Jerada de 2018 et le mouvement de contestation des enseignants contractuels qui a agité la scène politique début 2019.

« Rien ne garantit que de nouvelles manifestations politiques n'auront pas lieu. De tels événements pourraient affecter directement ou indirectement le Maroc et son économie », note ainsi le prospectus.

D’autant que le Maroc reste confronté à plusieurs défis socio-économiques, comme le niveau élevé de chômage des jeunes qui était de 25% chez la population âgée de 15 à 24 ans. « Des défis qui nécessitent une attention continue de la part du gouvernement », souligne-t-on.

Et d’ajouter que « les réformes structurelles que le gouvernement est en train de mettre en œuvre, telles que la poursuite de la réforme de la compensation (ndlr, suppression des subventions du gaz, de la farine et du sucre au profit d’un ciblage direct des populations démunies), peuvent avoir un impact négatif sur la situation financière d’une partie de la population marocaine, qui, comme dans le passé, pourrait continuer de provoquer des troubles sociaux ».

Dans ce contexte, « tout manquement du gouvernement à la mise en œuvre de son programme, en tout ou en partie, peut entraîner une détérioration des conditions économiques et politiques générales ».

Autre source d’inquiétude notée : la montée des tensions dans le Sahara qui pourrait avoir un impact négatif sur les équilibres budgétaires. « Bien que le cessez-le-feu reste en vigueur, tout regain de violence dans la région peut nécessiter une plus grande présence militaire, et les coûts associés à une telle présence a affecté dans le passé et pourrait à l’avenir affecter de manière substantiellement les finances du pays », peut-on lire dans le prospectus.

Ces risques n’ont pas pesé lourd sur la décision des investisseurs

A rappeler qu’après la présentation de ce prospectus aux investisseurs internationaux, et le roadshow effectué par les responsables du département des finances dans certaines places financières européennes, le Maroc a bouclé avec succès son opération d’emprunt. Et avec des conditions pour le moins exceptionnelles : un taux de 1,5%. Un niveau historiquement bas eu égard aux conditions très avantageuses de taux en Europe, dont certains Etats notés "AAA" émettent des emprunts à des taux négatifs.

L’emprunt du Maroc a été d’ailleurs souscrit plus de 5 fois, signe de la confiance des investisseurs en l’économie du pays et en sa capacité à honorer ses engagements.

Conseillé par quatre banques d’affaires d’envergure, le Maroc a été également accompagné sur le plan juridique par trois grands cabinets d’avocats d’affaires : Orrick, Herrington & Sutcliffe LLP (New York), Dechert LLP (Londres) et le marocain Kettani Law Firm.

La Citibank de Londres a été également partie prenante de l’opération, en sa qualité d’agent payeur.

Cotés à la Bourse du Luxembourg, les titres Maroc devaient également être cotés au London Stock Exchange, selon le prospectus. Les autorités marocaines devaient en tout cas engager une procédure en ce ses dès le closing de l’opération.

Le Maroc devra s’acquitter de la première échéance le 27 novembre 2020. Les intérêts seront payés tous les ans à cette date. Le principal sera remboursé in fine le 27 novembre 2031.

Le 21-01-2020

Source web Par sahara

Les tags en relation

Les articles en relation

La croissance dans la région MENA se consolidera à 3% en 2018 et à 3,3% en 2019

Des tensions géopolitiques ou une possible reprise de la volatilité des prix du pétrole pourraient assombrir les perspectives, selon la BM Dans son rappor...

La sécurité alimentaire du Maroc à l'épreuve du conflit russo-ukrainien: les conclusions d'un th

Dans sa dernière publication, le think tank Policy Center for the New South (PCNS) analyse l’impact du conflit russo-ukrainien et de la hausse du prix des pr...

Réglementation agricole : le Maroc 3e en Afrique en matière de réformes

L’agriculture est l’un des piliers, si ce n’est le pilier, de l’économie marocaine. Le royaume a de quoi être fier, puisqu’il figure dans le top 3 d...

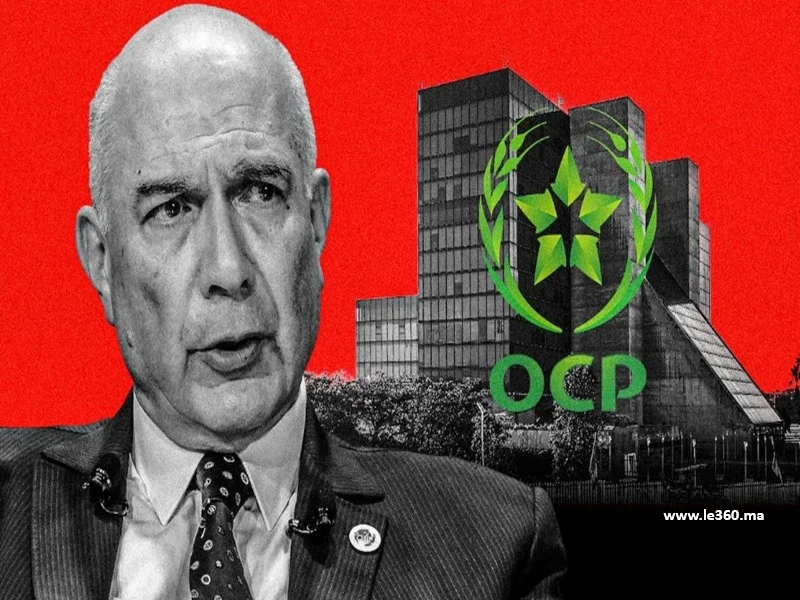

OCP Group : Terrab, entre modernisation et dérive de gestion

QUESTION DANS LE VENT ! Il est question de faire de ce siège OCP l’antenne casablancaise de l’Université Mohammed VI Polytechnique (UM6P), hypothèse qu...

Maroc : Un rapport de la Banque mondiale donne raison aux boycotteurs de Sidi Ali

Dans son rapport sur le secteur privé au Maroc, la Société financière internationale (SFI) a reconnu que les prix des principaux produits alimentaires sont ...

Le Maroc classé 67e pays en terme d'Etat de droit

Le Maroc est classé 67e sur une liste de 113 pays à l’indice Rule Of Law 2017-2018 du World justice project. World justice project (WJP), une ONG basée ...

Chômage: les mauvais chiffres du 2e trimestre 2017

L'économie ne crée pas suffisamment d'emplois pour faire face à la progression des besoins. En valeur absolue, le nombre de chômeurs augmente, surto...

.webp)

Le Maroc sur le point de devenir le leader mondial de la production d'uranium

Le Maroc est en passe de devenir un leader mondial dans la production d'uranium grâce à ses importantes réserves de phosphate, selon un célèbre think t...

Al Mada : Noufissa Kessar nommée PDG du groupe après le décès de Hassan Ouriagli

Le groupe Al Mada a annoncé la nomination de Noufissa Kessar au poste de présidente-directrice générale, avec effet immédiat, à l’issue du Conseil d’a...

Economie : Le Maroc constitue la plate-forme ‘‘la plus importante du continent africain’’

Le Maroc constitue la plate-forme économique la plus importante du continent africain, ce qui en fait un partenaire extrêmement précieux pour la Flandre, a s...

Benchaâboun: Ses recommandations pour relancer la croissance

Le privé doit relayer les efforts de l’Etat Brexit, l’impact sur la demande minimisée Une guerre commerciale aurait des effets négatifs Mohamed ...

#Afrique_Dette_Exterieure: Voici les 10 pays africains les plus endettés vis-à-vis de l’extérie

La dette extérieure (publique et privée) des pays africains a atteint, selon un rapport de la Banque mondiale, le montant colossal de 1.074 milliards de dolla...

vendredi 24 janvier 2020

vendredi 24 janvier 2020 0

0

Découvrir notre région

Découvrir notre région