#Maroc_Managem: Tout ce qui brille est toujours or

PLUSIEURS INVESTISSEMENTS ONT ÉTÉ RÉALISÉS CES DEUX DERNIÈRES ANNÉES PAR LA SOCIÉTÉ MINIÈRE. DEPUIS 2021, ILS ONT TOTALISÉ PLUS DE 4 MILLIARDS DE DIRHAMS ET PORTENT NOTAMMENT SUR L’OR ET LE COBALT AMÉLIORÉ.

Managem a signé une des plus fortes hausses des cours sur le marché actions en 2022 : plus de 60% pour atteindre 2.530DH. Et même s’il traite à des niveaux de valorisation élevés, à plus de 30 fois ses bénéfices, le titre a tout pour combiner croissance et rendement. La société ne lésine pas sur les moyens pour rémunérer ses actionnaires, malgré son important programme d’investissement.

Entre 2021 et jusqu’à fin septembre, les investissements de la société ont totalisé plus de 4 milliards de dirhams. C’est normal quand on sait que le gros de ses immobilisations va vers la prospection de nouveaux gisements et la recherche et développement, de nature capitalistique. «Pendant plusieurs années, Managem prospectait de mauvais filons. A part le projet cuprifère de Tizert au Maroc, les autres prospects ont été sans grande importance», estime ce directeur d’analyse et de recherche dans une banque d’affaires. Il n’empêche que la société a mis les bouchées doubles en Afrique. D’abord, par l’acquisition de la mine Wadi Gbagba au Soudan, d’une capacité de 60.000 onces d’or par an, extensible à 200.000 onces, avec l’entrée dans le capital du partenaire chinois Wanbao Mining. Le démarrage de la mine de Tri-K en Guinée a, de son côté, consolidé la présence du groupe dans le continent. Elle a produit ses premiers lingots d’or en juin 2021, contribuant ainsi au renforcement de l’activité or avec la production de 3.422 Kg, soit 70% de la production de ce minerai réalisée par le groupe. Aujourd’hui, Tri-K tourne à plein régime et signe cette année son intégration complète dans les états financiers du groupe. «Ces deux mines sont les principaux drivers de l’activité de Managem, à un moment où le cours de l’or a connu une montée en flèche. Alors qu’il traitait autour de 1.200 dollars l’once, il est actuellement entre 1.600 et 1.800 dollars et avait même pointé à 1.900 dollars», explique notre source.

Cobalt, une production plus élaborée

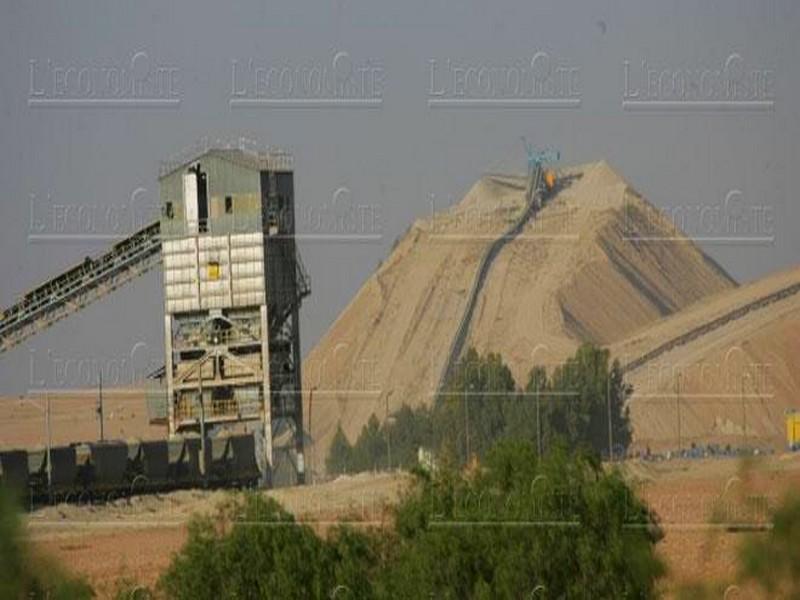

En plus de ces deux projets déjà opérationnels, la société a lancé l’étude de faisabilité du projet de mine d’or Eteke au Gabon. Elle serait également en cours de prospection pour deux projets de mine en Ethiopie et au Mali. Il est encore tôt pour tirer des conclusions, puisque la société est à peine à la phase de carottage. Il faut savoir qu’entre le moment où la société annonce un projet et celui de sa réalisation, une longue période peut s’écouler, allant jusqu’à 10 années, car la période de carottage et celle liée à l’étude de faisabilité doivent être assez concluantes pour justifier l’installation d’équipements. Mis à part l’or, Managem voit également ses ventes de cobalt progresser. Après l’accord conclu avec BMW, pour un montant de 100 millions d’euros, jusqu’en 2025, la société a conclu un partenariat avec Renault également qui prévoit la fourniture de 5.000 tonnes de sulfate de cobalt par an pendant une période de 7 ans, à partir de 2025 et ce, à travers la construction d’une usine située au sein du complexe industriel de Guemassa. Plus tôt, la société avait noué un partenariat avec Glencore, entreprise anglo-suisse de négoce, courtage et d’extraction de matières premières, pour produire du cobalt à partir de matériaux de batteries recyclées au sein des unités hydrométallurgiques de CTT (Compagnie de Tifnout Tighanimine) toujours à Guemassa.

Argent : les teneurs régressent

En parallèle, la minière est en train de remettre de l’ordre dans ses mines au Maroc. Elle a ainsi fermé certaines d’entre elles, notamment la mine de fluorine, comme elle est en train de réétudier les capacités disponibles au niveau de CTT, sachant qu’elle serait en fin de vie. Pareil pour la mine située à Draa Sfar, qui est polymétallique et produit du zinc, de l’argent, du plomb et du cuivre et qui, rappelons-le, était le grand driver de la société. Parallèlement, la société s’est désengagée de sa mine cobalt/cuivre issue du projet Pumpi en RDC, en la cédant au chinois Norin Mining (ex-Wanbao). Le groupe ne détient plus qu’une participation de 20% et reçoit donc les produits de sa participation en minerais ou en remontées de dividendes. En face, il est en train de mettre en évidence les réserves et ressources au niveau du projet Tizert, situé au sud du Maroc, considéré comme un projet d’envergure sur le plan national.

La production d’argent, de son côté, est assurée par Imiter. Elle dispose toujours de plusieurs réserves mais la mine n’est plus exploitable comme auparavant. «Les teneurs en argent ont beaucoup baissé, passant de 1.200 gr/tonne au moment de l’IPO de la société en 1997, à 200 grammes actuellement. Ce qui revient à dire que les coûts d’exploitation sont plus élevés que l’apport du minerai extrait», ajoute un analyste d’une société de bourse. Toutefois, la SMI dispose depuis 2019 d’une nouvelle usine de traitement qui permet de valoriser les résidus aux abords (haldes) de la digue et d’augmenter sa production annuelle d’argent.

En tout, il s’agit d’investissements capitalistiques et lourds que la société finance généralement à coup de dette privée. Ces deux dernières années, elle a levé sur le marché des titres de créances négociables un montant d’un milliard de dirhams et a procédé à deux emprunts obligataires d’un montant global de 2 milliards de dirhams.

Au terme de l’exercice 2022, la société aura bénéficié certes d’un effet prix, vu l’augmentation des cours de l’or, mais aussi d’un effet volume, compte tenu des apports des mines de Gabgaba et de Tri-K. La production d’argent, elle, continue de faire les frais du faible niveau des volumes extraits, ainsi que la faible teneur des volumes traités durant l’année. A fin 2022, l’or devrait représenter 35% du chiffre d’affaires du groupe, contre 25% pour le cuivre et environ 14% pour le cobalt et l’argent.

Un gros accord en gestation

Le dernier accord conclu par Managem concerne l’acquisition de trois gisements aurifères contigus au Sénégal, au Mali et en Guinée, auprès de la compagnie minière canadienne IAMGold, d’un potentiel de production à court terme dépassant les 6millions d’onces d’or. Cette opération coûtera la bagatelle de 280 millions de dollars et comprend un différé de paiement de 30 millions versé dans un délai de 6 mois. «Managem serait toujours en phase de prospection. Selon les données récoltées auprès de la société canadienne, les travaux de carottage sont avancés au Mali et en Guinée, mais pas encore au Sénégal», affirme le directeur de recherche. C’est l’une des plus grosses opérations de Managem, puisqu’il faudrait déplacer tout un village avec ses habitants, assurer leurs logements et celui des mineurs, mettre en place l’infrastructure routière et enfin, construire la mine.

Le 13 Janvier 2023

Source web par : lavieeco

Les tags en relation

Les articles en relation

Maroc-Chine : une alliance stratégique au cœur du commerce et des enjeux géopolitiques

Les échanges commerciaux entre le Maroc et la Chine se sont considérablement intensifiés au cours des dernières années, illustrant le poids croissant de P�...

Industrie: comment le Maroc attire les capitaux étrangers et nationaux

Managem, Renault, Anouar Invest… Plusieurs investissements industriels et miniers ont été annoncés récemment au Maroc. Comment le Royaume attire-t-il ces ...

Managem : Préparation d'une prochaine augmentation de capital

Du 14 mars au 2 avril, Managem lancera une opération d'augmentation de capital, ouverte aux actionnaires et aux détenteurs de droits préférentiels de so...

#Secteur_des_Mines_Siuss_Massa : Un écosystème en devenir dans le Souss Massa

Des projets de taille mondiale porteurs de développement socioéconomique durable sont prévus. La plus grande mine de cuivre du Maroc démarre la production e...

Le canadien Aya Gold & Silver conforte la place du Maroc de 1er producteur africain d’argent

En tête des producteurs africains d’argent, le Maroc doit cette place principalement aux mines d’argent d’Aya Gold & Silver et de Managem (mine d’Imite...

#Maroc_Managem: Managem à la conquête de l’or ouest africain Chronique des matières premières

Managem, le groupe minier marocain, continue son ascension sur le continent : il est à la conquête de l’or ouest-africain. La société, présente dans de n...

Managem cède la Compagnie minière d’Oumejrane à MetalNRG pour 32 millions de dirhams, renforça

Le groupe Managem annonce la vente de 100% des actions de sa filiale, la Compagnie minière d’Oumejrane, pour un montant de 32 millions de dirhams, avec un pa...

Marrakech La Faculté Semlalia organise son deuxième Forum de la recherche scientifique

Le Forum a offert l’opportunité d’engager des discussions avec une importante délégation pluridisciplinaire de King’s College of London. La Faculté...

Sénégal : Managem lance la production de la mine d’or Boto

Le groupe Managem a annoncé, le 2 septembre, l’entrée en production officielle de la mine d’or Boto, située dans la commune de Madina Baffé, région de ...

Managem accélère son expansion aurifère en Afrique de l’Ouest

Le groupe minier marocain Managem renforce sa présence en Afrique de l’Ouest avec de nouveaux projets aurifères et l’entrée en production de la mine d’...

Managem et Barrick Gold s’allient pour l’or au Sénégal

L’industrie minière sénégalaise franchit une étape clé avec l’annonce d’un partenariat stratégique entre Managem et Barrick Gold Corporation. Cet ac...

Secteur minier: Le détail du plan d’investissement

Le Maroc est résolu à booster davantage les investissements miniers hors phosphates afin de donner un nouvel élan à cette activité. Forts de cet élan, plu...

samedi 14 janvier 2023

samedi 14 janvier 2023 0

0

Découvrir notre région

Découvrir notre région