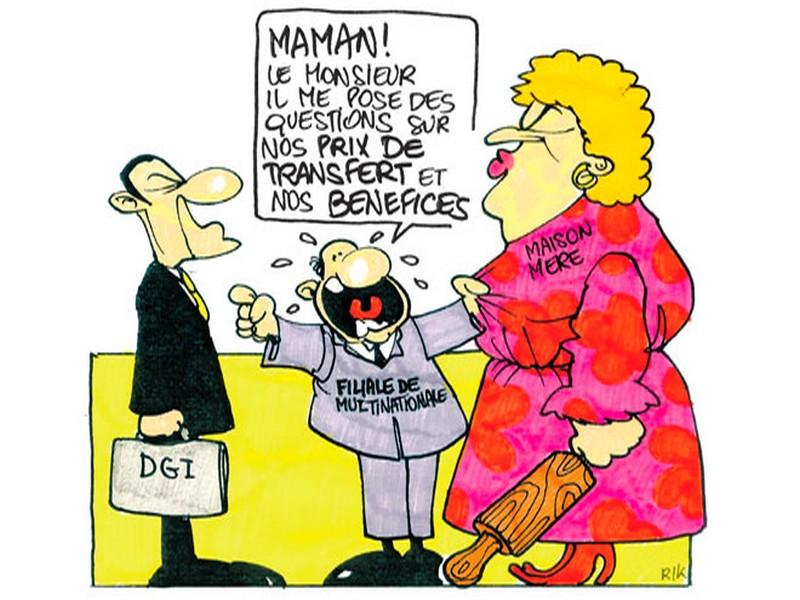

Prix de transfert Le fisc bétonne son droit de communication

La mesure ne doit pas être du goût des multinationales. La loi de finances 2019 revoit le cadre régissant le contrôle fiscal des entreprises installées au Maroc et ayant des liens de dépendance directe ou indirecte avec une entité hors du Royaume. Elle instaure l’obligation de fournir en ligne au fisc, dès le début de la vérification, la documentation nécessaire pour apprécier leur politique de prix de transfert.

A défaut, l’entreprise est invitée à présenter ces documents dans un délai de 30 jours à compter de la date de la réception de la demande de notification. Le délai peut être prorogé jusqu’à la fin du contrôle fiscal.

Les documents visés sont tout justificatif permettant d’évaluer la méthode utilisée pour fixer les prix de transfert entre les filiales d’un groupe auquel appartient la structure faisant l’objet d’une vérification. La documentation en question est censée permettre au fisc d’avoir une idée de la répartition des bénéfices et un panorama des activités du groupe à l’échelle internationale. La procédure vise également à évaluer les transactions entre les filiales d’un même groupe.

A priori, la disposition semble facile en pratique. Pourtant, les experts-comptables estiment qu’elle sera difficile à mettre en œuvre. Cette mesure s’appliquera aux procédures de vérification engagées à partir du 1er janvier 2020.

Les entreprises implantées au Maroc et ayant des liens de dépendance avec des structures hors du Maroc ont à présent deux choix. Soit qu’elles signent avec l’administration fiscale un accord préalable en matière de prix de transfert selon l’article 234 bis du Code général des impôts pour une période de quatre exercices au plus. Pendant cette période, la multinationale reste à l’abri d’un contrôle à condition que les termes de l’accord soient scrupuleusement respectés.

Soit qu’elles n’adhérent pas au dispositif de l’accord préalable. Par conséquent, en cas de vérification, l’entreprise concernée est sommée de fournir à l’administration fiscale tous les documents pouvant justifier la méthode de fixation des prix de transfert pratiqués.

De l’avis des experts-comptables, la circulaire des Impôts devrait encore préciser s’il s’agit d’une obligation de transmission annuelle des documents ou uniquement au début d’un contrôle fiscal conformément aux articles 210 et 214-III-A du CGI.

Mais ce qui a été jugé «fort», c’est le fait «d’exiger la répartition des bénéfices et des activités à l’échelle mondiale. Or, j’estime qu’on ne peut pas demander à un groupe ce type d’informations pour une activité exercée au Maroc par une entreprise qui n’est pas concernée par les autres activités et filiales un peu partout dans le monde», signale un expert-comptable.

L’observation est justifiée par le fait qu’il sera difficile de réclamer, par exemple, à une filiale d’Apple ou d’Axa, facturant des managements fées, la répartition des bénéfices et des activités concernant parfois des milliers de filiales. Il va de soi que non seulement cette disposition sera difficile à appliquer, mais certaines multinationales pourraient être réticentes à divulguer les informations concernant leurs bénéfices sachant que leur activité marocaine ne pèse pas grand-chose dans leur bilan.

Un professionnel des chiffres précise que ce genre de mesures est concevable dans des pays où sont implantés les sièges des multinationales. Dans ce cas, l’administration fiscale locale pourrait exiger la répartition des bénéfices détaillée par pays ainsi que la décomposition des prix de transfert entre la maison mère et l’ensemble de ses filiales.

Dans l’Union européenne, cette mesure a été appliquée aux groupes qui totalisent un minimum de 750 millions d’euros de chiffre d’affaires. Ces derniers sont tenus de communiquer sur leurs bénéfices ainsi que l’impôt payé dans chaque pays.

La disposition pourrait être appliquée aux «sous-groupes» implantés au Maroc, mais pas à la maison mère. «L’administration fiscale pourrait dans ce cas demander la documentation relative aux transactions concernant la filiale marocaine et la méthode de fixation des prix de transfert».

La circulaire des Impôts devrait encore préciser les modalités d’application de cette mesure qui n’entre en vigueur que dans un an. Une chose est sûre: le curseur sera placé sur les structures présentant un enjeu fiscal de taille.

Les accords préalables verrouillent l’information

Après la publication du décret sur les modalités d’application des accords préalables en matière de prix de transfert, l’administration fiscale a diffusé une note circulaire en décembre dernier, décrivant l’ensemble de la procédure (Voir L’Economiste n° 5414 du 18/12/2018). Les entreprises installées au Maroc, ayant des liens de dépendance avec des structures à l’étranger, et intéressées par un tel accord doivent s’y prendre six mois avant le début de l’exercice. Et parmi les éléments constitutifs de leur dossier, figurent également des informations sur la structure organisationnelle du groupe d’entreprises, son business plan, les documents financiers et fiscaux des entreprises associées, certifiés et couvrant les quatre derniers exercices… En l’absence d’un contrat préalable, ce sont les mêmes informations qui seront exigées au début d’une procédure de vérification fiscale.

Le 17.01.2019

Source web par: l'économiste

Plaquette de l'AMDGJB-Geoparc Jbel Bani

Les tags en relation

Les articles en relation

Université française : pas de hausse de frais pour les doctorants étrangers

Le ministère de l’Enseignement supérieur a tranché. Pas d’augmentation des frais d’inscription dans les universités françaises pour les doctorants ve...

"Vieillir, c'est chiant." Un très beau texte de Bernard Pivot

S’il y a bien une réalité devant laquelle tous les humains naissent égaux, c’est la soumission au temps qui passe. Nul ne peut l’arrêter, ni même le ...

Le projet d'embargo européen fait grimper le pétrole dans un marché tendu

Le pétrole a poursuivi sa hausse vendredi, toujours porté par le projet d'embargo européen sur l'or noir russe, même si la Hongrie traîne les pieds...

Guerre de 1914-18 : les soldats marocains "dans toutes les grandes batailles

Tirailleurs ou sphahis, engagés volontaires depuis leur campagne pour devenir des éléments de choc sur le front: les soldats marocains des troupes coloniales...

En 2021, le Maroc prendra le contrôle du gazoduc reliant l’Algérie à l’Europe

Le Maroc prolongera les contrats d’importation de gaz algérien et prendra la pleine propriété d’un gazoduc reliant l’Algérie à l’Europe, a déclar�...

La date de Aïd Al Mawlid au Maroc

Les Marocains auront droit à des jours fériés à l’occasion d’Aïd Al Mawlid. Selon les calculs de l’astronome de renom Hicham El Issaoui, le 1er Rabii...

Des eurodéputés entament une visite de travail au Maroc

Objectif : constater sur le terrain « les retombées et les bénéfices de l’accord de pêche » Maroc-Union européenne pour les populations des provinces d...

Energies renouvelables au Maroc: voici l’état d’avancement des projets

L’année 2018 a connu l’achèvement ou le démarrage des travaux de plusieurs projets solaires et éoliens. La puissance installée jusqu’à aujourd’hui...

Gazoduc Nigéria-Maroc : Après l’OPEP un géant russe rejoint le méga projet

Après un départ poussif en 2017 du fait de son financement colossal – quelque 20 milliards de dollars -, le gazoduc Maroc-Nigéria pourrait vite devenir le ...

#CORONA_BATAILLE_DES_VACCINS: Pourquoi une bataille des vaccins s’est engagée entre AstraZeneca e

Le laboratoire britannique veut réserver au Royaume-Uni les vaccins anti-Covid produits dans les deux usines se trouvant sur son sol. Dernier épisode d’u...

Le Royaume Uni quitte officiellement l’UE

Ca y est c’est fait! En cette minute même, le Royaume uni n’est plus européen. Partout dans le pays, les drapeaux de l’Union européenne ont été retir...

Le Maroc en fait partie : Six pays africains ont réussi à améliorer leurs récoltes en augmentant

Les rendements des cultures irriguées peuvent atteindre le double ou plus des rendements des cultures pluviales sur le continent. De même, les avantages écon...

vendredi 18 janvier 2019

vendredi 18 janvier 2019 0

0

Découvrir notre région

Découvrir notre région