Fiscalité: Risques et pièges à éviter

? Quels sont les risques encourus dans le cadre de l’échange automatisé des données fiscales. Et quels sont les risques pour les personnes qui ne déclarent pas leurs revenus de source étrangère au Maroc en termes de contrôle et notamment dans le cadre de l’échange automatique des données fiscales EADF?

Il y a un risque de redressement de leur situation fiscale au titre des années non prescrites et sur la base des informations qui seront échangées automatiquement une fois l’EADF opérationnel. S’agissant des personnes n’ayant jamais établi de déclaration fiscale au Maroc, le fisc peut remonter dix ans en arrière pour redresser leur situation fiscale au titre de l’ensemble de leurs revenus de source marocaine et étrangère. Le tout sans préjudice de paiement des pénalités et majoration de retard fixée à 15% en cas de dépôt de déclaration hors délai. La loi prévoit aussi une majoration de 20% en cas d’imposition d’office pour défaut de dépôt de déclaration. Enfin, la loi prévoit une pénalité de recouvrement de 10%, une majoration de retard de 5% pour le premier mois et de 0,5% par mois ou fraction de mois supplémentaire.

? Quelles sont les conséquences du décret-loi anticipant l’échange automatique d’informations en matière fiscale et qui autorise dès à présent, les institutions financières marocaines, à communiquer de manière spontanée et régulière aux administrations fiscales étrangères, les informations relatives aux revenus visés par le protocole d’échange automatique d’informations à des fins fiscales, promu par l’OCDE?

Le décret-loi n°2.18.117 adopté en août 2018 incite les institutions marocaines (banques, sociétés d’assurance et de réassurance) à communiquer aux Etats, qui auront conclu avec le Maroc des accords portant sur la Norme d’échange de renseignements, de manière directe, automatique et régulière toutes les informations fiscales concernant leurs ressortissants ayant des revenus, des biens immobiliers, des actions ou des comptes bancaires au Maroc. Pour mettre en œuvre l’échange automatisé des données (EADF), les institutions financières marocaines seront amenées à adapter leur système d’information afin de garantir l’harmonie des données à échanger via une plateforme électronique et d’une manière automatique en utilisant le service international d’échange de données (IDES) et l’adoption de la Norme commune de déclaration, CRS en anglais (Common Reporting Standard) qui définit les informations qui doivent être partagées.

? Quels sont les revenus de source étrangère qui doivent être déclarés et taxés au Maroc?

L’article 9 de la loi de finances pour l’année budgétaire 2018 stipule que la contribution libératoire couvre la période antérieure à l’année 2017 et concerne les personnes physiques de nationalité étrangère ayant leur domicile fiscal au Maroc et qui sont en situation irrégulière vis-à-vis des obligations fiscales prévues par le CGI, au titre des revenus et profits nets générés par les avoirs et liquidités détenus à l’étranger. Sont concernés les biens immeubles, les actifs financiers et de valeurs immobilières et autre titre de capital et de créance, les avoirs liquides déposés dans des comptes ouverts auprès d’organismes financiers, d’organismes de crédit ou de banques.

A noter que la contribution n’est payée que sur la base des revenus et profits nets réalisés au cours de l’année 2016. Des revenus provenant de la location des biens immeubles situés à l’étranger et plus-values sur cessions immobilières réalisées à l’étranger ainsi que les dividendes et intérêts de source étrangère. Sont aussi concernées les plus-values résultant des cessions de valeurs mobilières et autres titres de capital et de créance réalisées à l’étranger. Et aussi, les revenus et profits de source étrangère tels que le rachat total ou partiel de contrats d’assurances étrangers, les pensions de retraite, etc.

? Pour la contribution libératoire, quels revenus sont concernés? S’agit-il d’une amnistie fiscale et pénale? Comment faire pour déclarer les revenus 2017, non amnistiés par la contribution libératoire?

Les personnes concernées par la contribution ont encore jusqu’au 31 décembre 2018 pour souscrire leur déclaration et verser le montant de la contribution libératoire au titre des revenus et profits nets précités. Après paiement de la contribution, les personnes qui réalisent des revenus et profits postérieurement à l’année 2016 sont tenues de souscrire leurs déclarations fiscales dans les conditions de droit commun. Ainsi, les revenus au titre de l’année 2017 doivent faire l’objet d’une déclaration dans les conditions de droit commun.

? Y aura-t-il des poursuites judiciaires après l’amnistie?

Il s’agit donc d’une amnistie fiscale pour les années antérieures à 2017. Aucune poursuite administrative ou judiciaire en matière de législation fiscale ne peut être engagée à l’encontre des personnes concernées au titre de la période non prescrite couverte par ladite contribution. A contrario, la non-souscription à la contribution libératoire pourrait donner lieu, en cas de contrôle, à un redressement de l’impôt sur le revenu qui aurait dû être acquitté au titre des années non prescrites. Il est important de signaler que la contribution libératoire est une déclaration spontanée des profits et revenus du patrimoine détenus à l’étranger. Aucun justificatif n’est exigé lors du dépôt de cette déclaration. En cas de dépôt d’une déclaration incomplète ou comportant des éléments discordants, les personnes concernées ne peuvent pas bénéficier des dispositions de la contribution et seront par conséquent soumises aux dispositions du droit commun prévues par le CGI.

? Un contribuable ne disposant d’aucun revenu ou profit au cours de l’année 2016, peut-il déposer une déclaration sans paiement de contribution libératoire?

Sur ce point, aucune disposition expresse n’est prévue dans le CGI, mais l’administration fiscale a pris position en précisant que les personnes n’ayant réalisé au titre de l’année 2016 aucun revenu ou profit taxable ne sont pas éligibles au régime de la contribution libératoire. Néanmoins, si elles désirent se conformer aux obligations déclaratives et de paiement prévues par le CGI, elles peuvent obtenir, sur leur demande, une remise totale des majorations et pénalités afférentes aux revenus et profits déclarés au titre des années 2015 et 2014, conformément aux dispositions de l’article 236 du CGI.

? Quid des revenus déclarés au titre de l’année 2017?

Les étrangers résidents avaient la possibilité de déposer la déclaration des revenus et acquitter l’IR dû au plus tard le 30 juin 2018. Ceux qui l’ont déjà fait, dans l’attente de souscrire à la contribution libératoire, et estimant ayant sous ou sur-déclaré à tort des revenus et profits peuvent établir une déclaration rectificative qui donnera lieu soit à des droits supplémentaires à payer ou faire l’objet des demandes de restitution de l’IR surpayé dans le cadre de la procédure contentieuse. Une déclaration tardive des revenus de 2017 donnera lieu au paiement des pénalités et majorations de retard relevant du droit commun. Néanmoins, les personnes concernées peuvent bénéficier, conformément à l’article 236 du CGI, d’une remise ou modération des majorations, amendes et pénalités prévues par la législation en vigueur.

? Comment structurer son patrimoine à l’étranger lorsqu’on réside au Maroc?

Il existe de nombreuses manières de détenir un patrimoine en dehors du Maroc et chaque cas est différent. Si les clients cherchent d’abord à sécuriser la détention de leur patrimoine détenu à l’étranger, il s’agit aussi de préparer la transmission de celui-ci ou encore de faciliter la circulation des flux financiers. Il n’y a pas une solution unique, une analyse patrimoniale déterminera des pistes de structurations envisageables, mais il faut certainement se méfier de certains outils patrimoniaux largement utilisés en Europe et mal adaptés à la résidence fiscale marocaine. C’est le cas du contrat d’assurance vie français ou luxembourgeois, qui d’un point de vue marocain n’est pas un contrat d’assurance vie et subit de ce fait un traitement fiscal non différencié

? Pour la succession des étrangers au Maroc, quel est le droit applicable? Et quid en cas de mariages mixtes?

Un étranger qui décède en tant que résident fiscal marocain, qui n’est pas binational marocain ou qui n’a pas adopté la religion musulmane, par exemple dans le cadre d’un mariage avec un citoyen marocain, bénéficiera du régime civil des étrangers, soit le renvoi vers le droit de son pays de nationalité pour le traitement civil de sa succession. Pour ce qui concerne la fiscalité de la succession, celle-ci n’est pas imposée au Maroc, mais des droits pourraient être dus à l’étranger, notamment sur le patrimoine immobilier ou lorsque les bénéficiaires de la succession vivent dans des pays qui taxent, en fonction de la résidence des héritiers. Dans le cadre d’un mariage entre un citoyen marocain et un ressortissant étranger, le traitement de la succession pourra être soumis aux lois marocaines.

Le 29/10/2018

Source web par: L'Economiste

Les tags en relation

Les articles en relation

Vidéo. Genève. Bourita: "voici les conditions du Maroc pour une nouvelle table ronde"

Le ministre des Affaires étrangères, Nasser Bourita, a déclaré jeudi, au terme des deux journées de pourparlers sur le Sahara, que le Maroc approuve l'...

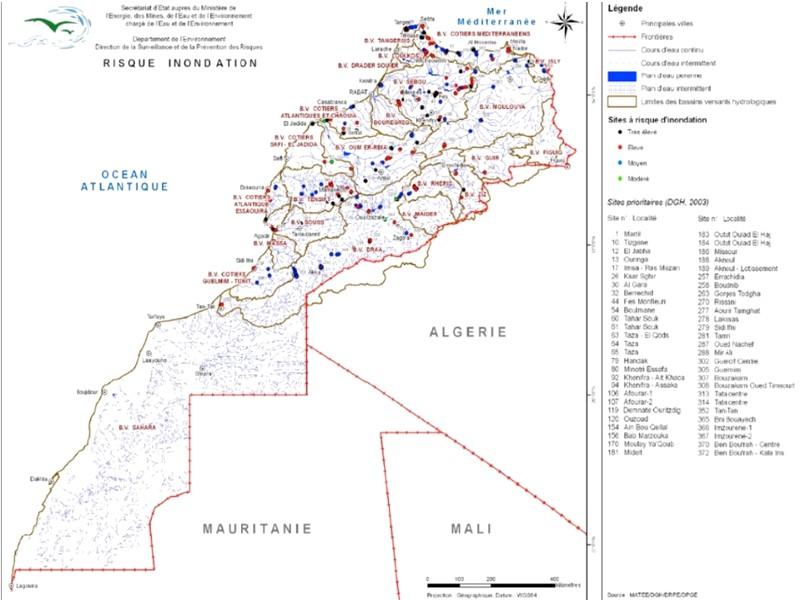

Une gestion des risques en rangs dispersés : Les déficits de gouvernance sont patents

Le Maroc a connu ces dernières années plusieurs catastrophes naturelles (séismes, inondations, crues torrentielles, invasions acridiennes, désertification, ...

Le taux de croissance au Maroc devrait s’établir à 3,6% en 2019, selon le CMC

Le Centre Marocain de Conjoncture (CMC) vient de revisiter les projections économiques de 2019, retenues dans le cadre du scénario exploratoire élaboré au d...

Taxation du numérique: le projet d'accord de l'OCDE attendu d'ici fin 2019

La France et l'OCDE ont annoncé jeudi avoir mis en place un groupe de travail incluant les Etats-Unis afin de faire aboutir d'ici la fin de l'anné...

Intégration de 100 jeunes Marocains au marché de l'emploi touristique en Allemagne

La Banque mondiale (BM) s'est félicitée du succès d'une expérience pionnière visant à faciliter la mobilité et l'accès des jeunes Marocains ...

Quel avenir pour Alitalia ? Une nationalisation imminente ?

Il y a un an, le secteur prévoyait la fin de l'historique compagnie aérienne italienne. Alors que la coalition au pouvoir en Italie évoque une nationalis...

Les commentaires de Jouahri sur le rapport de l’OCDE

Rendement des investissements, dépenses publiques, éducation, chômage et financement de l’économie, le gouverneur de la Banque centrale a commenté, à sa...

Circuits écotouristiques : Un safari pour découvrir la faune et la flore du parc du Souss-Massa

Ce projet s’étale sur une superficie de 30 ha avec un circuit pédestre aménagé pour accueillir le public avec une signalétique adaptée, et qui permettra...

GMT+1: Le ministère de l'Education nationale va modifier les nouveaux horaires

Le ministère de l'Education nationale s'apprête à modifier les nouveaux horaires scolaires déjà annoncés vendredi suite au maintien de l'heure...

La France prolonge de six mois les contrôles aux frontières

La France a décidé de prolonger de six mois les contrôles aux frontières, en raison de la menace terroriste qui reste ''très prégnante’’. S...

Voici la nouvelle procédure pour la demande du visa Schengen au Maroc

C'est à partir du 1er décembre prochain que la nouvelle procédure pour l’obtention du visa Schengen au Maroc entrera en vigueur, précise un communiqu�...

Fonction publique: L’Etat continue de recruter

En dépit de la progression régulière de la masse salariale, le gouvernement continue de recruter. Ainsi, pour l’année prochaine 2019, il compte créer 25....

mardi 30 octobre 2018

mardi 30 octobre 2018 0

0

Découvrir notre région

Découvrir notre région