MAROC-Finances :Malgré la dégradation de l’environnement économique mondial, le Maroc dans cette conjoncture difficile vient de lever 1 milliard d’euros pour rembourser la dette de 2010

Le Maroc lève 1 milliard d'euros sur les marchés

Malgré la dégradation de l’environnement économique mondial, le Maroc a pu emprunter sur le marché financier international à des conditions plutôt bonnes. Dans cette conjoncture difficile, le Royaume avait préservé son investment grade. Il vient de lever 1 milliard d’euros pour rembourser la dette de 2010 qui arrive à échéance cette année. Il était attendu qu’il mobilise plus de capitaux (2 milliards), mais les conditions du marché et la bonne tenue des réserves de changes ont certainement poussé le Maroc à attendre 2021.

On prend les mêmes et on recommence. Barclays, JP Morgan, Natixis et BNP Paribas sont mobilisés à chaque fois que le Trésor veut faire une sortie à l’international. Grâce au soutien de ces quatre établissements, le Trésor avait levé 1 milliard d’euros à un taux très intéressant fin 2019. Ce jeudi 24 septembre 2020, c'est à des conditions plutôt "bonnes" que le Royaume a bouclé son emprunt obligataire à l'international.

Un environnement différent

La conjoncture a bien évolué avec la crise du coronavirus qui a entrainé des dépenses exceptionnelles colossales et un creusement des déficits budgétaires de la plupart des pays. Selon les dernières prévisions de Bank Al-Maghrib, le déficit budgétaire, hors privatisation, devrait s’aggraver de 4,1% du PIB en 2019 à 7,9% cette année, avant de s’atténuer à 5,1% en 2021. Le déficit du compte courant s’établirait à 6% du PIB contre 10,3% anticipé en juin dernier.

Néanmoins, dans cette conjoncture difficile pour toutes les économies, le Maroc est le seul pays africain à réussir à préserver son investment grade. C'est un argument fort à faire valoir auprès des investisseurs. Le Trésor a fait le choix d'emprunter sur le marché euro. Il a levé 1 milliard d’euros soit 500 millions d'euros à échéance 5 ans avec un spread de 190 points de base (prime de risque par rapport au taux de référence) et 500 millions à échéance 10 ans avec un spread de 240 points. Un coût somme toute modéré mais supérieur à l'année dernière où il s'était établi à 139,7 points de base pour 12 ans. L'objectif : rembourser la dette de 2010 qui arrive à échéance cette année.

Améliorer les réserves de changes

On s'attendait à une sortie de 2 milliards d'euros mais ce n'est sans doute que partie remise. En fonction des conditions du marché et de l’appétit des investisseurs, le Maroc aurait pu mobiliser plus de capitaux. Il n’y avait pas d’affectation spéciale pour le produit de l’emprunt, il serait donc allé renforcer les réserves de changes considérées comme suffisamment consistantes par la banque centrale qui a même préconisé de ne pas renouveler la ligne de précaution et de liquidité (LPL) auprès du FMI. « Tenant compte des efforts exceptionnels de mobilisation des financements extérieurs dont notamment une émission du Trésor sur le marché financier international en 2020 et une autre en 2021, l’encours des avoirs officiels de réserve avoisinerait 294,7 milliards de dirhams à fin 2020 et 289 milliards à fin 2021, soit une couverture autour de 6 mois et 20 jours d’importations de biens et services », indique la Banque centrale.

Le 24/09/2020

Source Web Par Le Brief

Les tags en relation

Les articles en relation

Le FMI prévoit une croissance de 4,5% de l’économie marocaine en 2021

L'économie marocaine devrait enregistrer un taux de croissance de 4,5% en 2021, selon les nouvelles projections du Fonds monétaire international (FMI). ...

Le tourisme après le séisme d'Al Haouz : voici les urgences, selon l'expert Said Tahiri

Maintenir des liaisons aériennes régulières, les accompagner d’efforts de promotion, reconstruire les maisons, mais aussi poser les bases d’une nouvelle ...

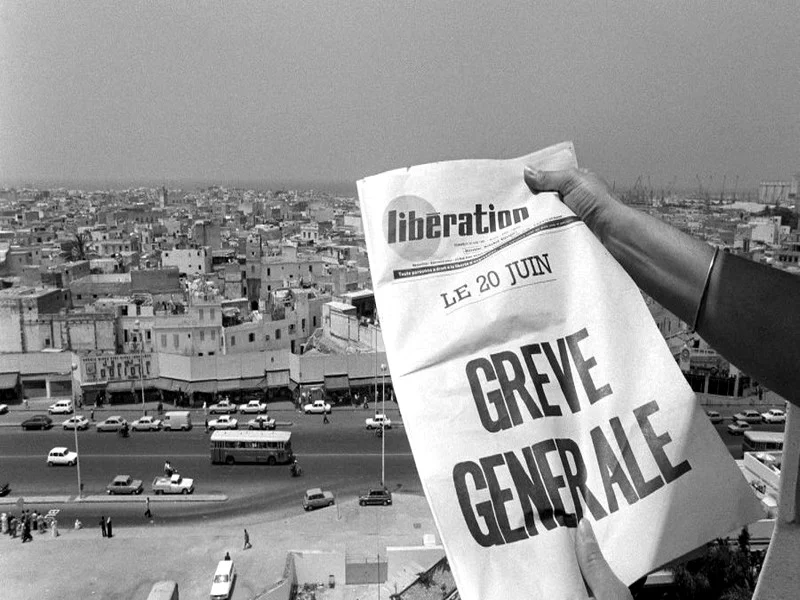

La Révolte du Pain : Un Soulèvement Populaire Marquant l'Histoire du Maroc

Le 20 juin 1981, connu comme la «Révolte du pain», demeure une date sombre dans l’histoire contemporaine du Maroc. Cet événement tragique reflète la pro...

Direct. Séisme au Maroc : le suivi de la situation au mardi 19 septembre 2023

Dans la nuit du vendredi 8 septembre, le Maroc a été frappé par un séisme dévastateur, de magnitude 6,8 sur l’échelle de Richter, entraînant un lourd b...

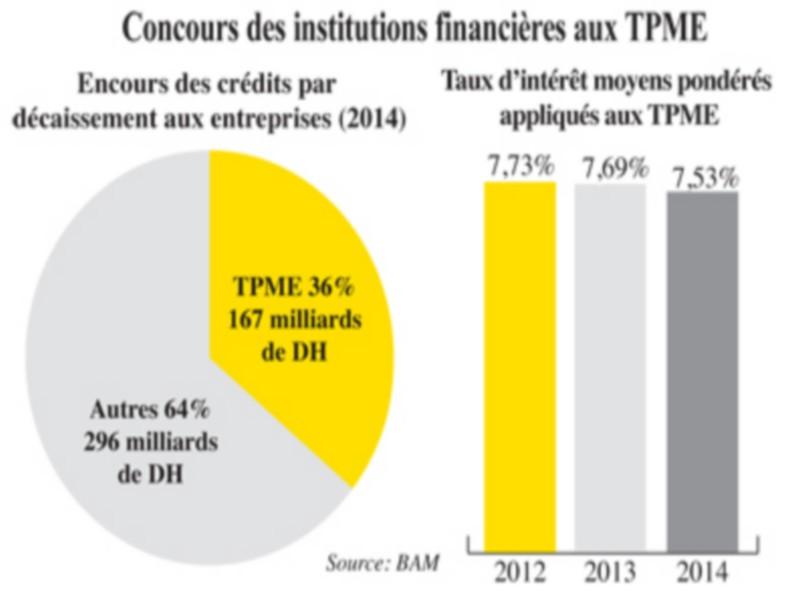

Crédit: Etat d'urgence!

Une commission spéciale proposera un plan d'actions Point de discorde: les cautions personnelles exigées par les banques Les TPME souffrent plus de ...

Tourisme au Maroc : Objectif de 17 millions de visiteurs d’ici fin 2024 grâce à une stratégie d

Alors que la fin de l’année approche, cette période, considérée comme la deuxième haute saison après l’été, offre une opportunité clé pour renforc...

Malgré la crise sanitaire, les réserves de change du Maroc augmentent

Les Avoirs officiels de réserve (AOR) se sont accrus de 39 milliards de dirhams (MMDH) par rapport à leur niveau de fin décembre 2019, permettant de couvrir ...

Régime de change. Jouahri: «C’est le gouvernement qui décide»

Le gouverneur de la Banque centrale a livré des explications sur le report de la réforme du régime de change. C’est au gouvernement de décider de la date ...

La DG du FMI au pavillon du Maroc à Washington: «C’est un avant-goût de ce qui nous attend à M

La directrice générale du Fonds monétaire international (FMI), Kristalina Georgieva, a visité, samedi, le pavillon du Maroc mis en place au siège de cette ...

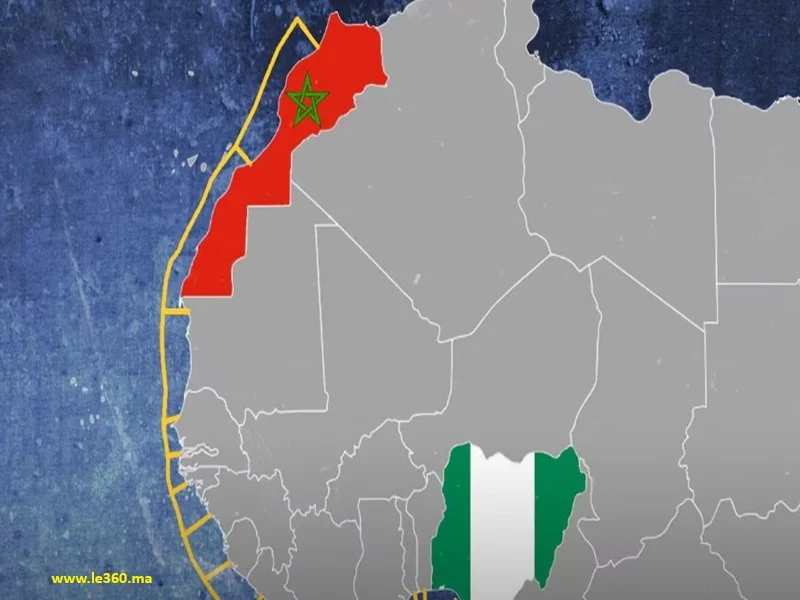

Gazoduc Nigéria-Maroc : levier énergétique stratégique

Le Gazoduc Nigéria-Maroc, renommé Gazoduc Afrique Atlantique, s’impose comme un projet énergétique stratégique à l’échelle continentale et internatio...

Entrepreneuriat : Le financement n’a jamais été un problème, c’est l’accompagnement qui man

L’entrepreneuriat sera mis au cœur de l’économie nationale pour les années à venir. Considéré comme un réel moteur de croissance pour le tissu écono...

Gazoduc Nigeria-Maroc : soutien des États-Unis en 2025

Lors des réunions de printemps 2025 du FMI et de la Banque mondiale à Washington, les États-Unis ont annoncé leur intention d’investir dans le gazoduc Nig...

vendredi 25 septembre 2020

vendredi 25 septembre 2020 0

0

Découvrir notre région

Découvrir notre région