IMPÔTS LOCAUX MAROC LA COUR DES COMPTES PRESCRIT UNE REMISE À PLAT

REGROUPER LES TAXES À FAIBLE RENDEMENT OU LES SUPPRIMER

BEAUCOUP DE DOUBLONS MAL RECOUVRÉS ET ILLISIBLES

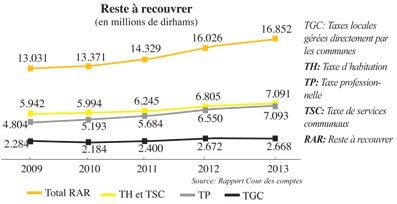

16,8 MILLIARDS DE DIRHAMS À RECOUVRER... COMPROMIS?

74% des recettes des taxes locales gérées par les communes proviennent de la taxe sur les terrains urbains non bâtis et les taxes liées aux autorisations de construire ou de lotir

Très complexe, problème de gouvernance et dysfonctionnements au niveau de l’assiette et du recouvrement.. La fiscalité locale gagnerait à être plus lisible, simplifiée et mieux interprétée. Le reste à recouvrer, 16,8 milliards de dirhams, illustre bien la cacophonie qui caractérise tout ce système.

Dans son rapport sur la fiscalité locale qu'elle vient de publier, la Cour des comptes s'invite à sa manière dans le débat sur la régionalisation dont l'une des clés du succès sera le financement de nouvelles compétences. Elle a effectué un check-up assorti de recommandations pour une remise à plat de cette fiscalité qui devrait permettre aux collectivités territoriales de disposer de recettes additionnelles pérennes. Celles-ci sont nécessaires à la gestion des affaires locales surtout dans le cadre de la réforme en cours sur la régionalisation.

Comme le soulignent les auteurs, la fiscalité des collectivités territoriales n'est pas uniquement une ressource financière destinée à couvrir les charges des services publics locaux, mais c'est aussi un instrument de politique économique qui participe à la consolidation du processus de décentralisation.

Durant la période 2009-2013, les recettes des collectivités territoriales se sont établies en moyenne à 27,5 milliards de dirhams par an, dont 79% proviennent des communes: 15 milliards de dirhams pour les communes urbaines et 6,5 milliards de dirhams pour les communes rurales.

La Cour des comptes parle ainsi du caractère urbain des ressources des collectivités territoriales qui reste dominant. Et ce, à raison de 90% pour celles gérées par l’Etat et de 60% pour les ressources gérées directement par les collectivités.

Ces recettes fiscales couvrent à peine 20% des dépenses d'investissements des communes urbaines et 5% de celles relevant du rural.

Elles financent en moyenne 54% des dépenses de fonctionnement. Le reste est couvert par la TVA transférée par l’Etat. Le tout sachant que, sur la période 2007 à 2013, le besoin de financement annuel du fonctionnement des communes urbaines a augmenté de 15,1 % et celui des communes rurales de 18,5%!

Le système d'imposition locale souffre d'une ambiguïté des objectifs et d'une quasi-absence de feuille de route. De même, les mesures fiscales adoptées jusque-là au niveau local sont déconnectées de la fiscalité de l'Etat. La situation est telle qu'elles n'ont pas produit d'impact sur l'évolution des recettes.

Face à ce constat, la Cour des comptes prône une remise à plat complète en évitant les superpositions avec les taxes de l'Etat, et en intégrant plus de lisibilité et de simplification dans le système.

Elle recommande de centrer la fiscalité locale sur les impôts fonciers et d’éviter de recourir à des taxes dont l’assiette est déjà soumise à la fiscalité d’Etat. De même, la répartition inégale sur le territoire de l’assiette foncière fiscale devrait être rééquilibrée par la mobilisation d’autres ressources fiscales à travers le partage d’impôts d’Etat.

Elle conseille aussi de soustraire les redevances ne revêtant pas le caractère de taxes de la législation fiscale et de supprimer, voire fusionner les impôts dont les recettes ne sont pas significatives.

Tout le dispositif comprend 17 taxes et 13 droits, contributions et redevances qui ont subi quelques améliorations. Les plus visibles concernent la taxe professionnelle, la taxe d’habitation et la taxe de services communaux, lesquelles sont gérées par l'Etat. En revanche, les changements au niveau des taxes gérées par les communes se sont limitées aux aspects liés aux taux des tarifs et pour certaines à leur champ d'application. Depuis la réforme de 2008, les taxes gérées par l’Etat ont diminué de 8% et celles gérées directement par les communes ont enregistré une augmentation de 21%.

■ Taxe d'habitation: Le rendement plonge

La contribution de la taxe d'habitation au financement des communes s’est dégradée de 10,1% en moyenne annuelle. Elle ne dépasse pas plus de 5% du montant des recettes des taxes communales gérées par l’Etat et 0,9% de l’ensemble des recettes fiscales des communes, y compris la part dans le produit de la TVA. En 2014, les recettes drainées par cette taxe ont reculé de 38% s'établissant ainsi à 232 millions de dirhams. "Les baisses conséquentes du potentiel de cette taxe en ont réduit l’importance par rapport à la taxe professionnelle et la taxe de services communaux", note la Cour des comptes.

|

Cette situation est attribuée aux difficultés de recensement périodique de la base imposable dont une grande partie échappe à la taxe. Ce qui ne permet pas un élargissement significatif de l’assiette alors que l'assise foncière évolue.

Pour cela, une nouvelle approche en matière de prise en charge de la population assujettie est recommandée. Cette approche se baserait sur l'intensification des opérations de recensement, le recours aux fichiers extérieurs et aussi la mobilisation des informations des gestionnaires des réseaux de distribution d’eau et d’électricité. Au ministère des Finances, de hauts fonctionnaires critiquent le peu d'enthousiasme des communes à identifier les nouveaux contribuables alors que l'information est disponible. Dans les grandes villes, beaucoup de résidents de nouveaux programmes immobiliers sont de fait hors champ de la taxe d'habitation.

Pour la Cour des comptes, il est également important d'évaluer les répercussions de la baisse et de l'unification des taux d'imposition pour élargir l'assiette, notamment via la suppression ou l’atténuation des exonérations et des abattements. Surtout que le niveau d’imposition dans un certain nombre de directions régionales des impôts est inférieur à 100 DH, soit le seuil minimum d’émission prévu par la législation en vigueur.

■ Taxe professionnelle: Unifier les taux

La Cour des comptes est favorable à l’unification des taux de la taxe professionnelle. Cela assurerait la simplification, la cohérence , l’efficacité et l’équité. Cette unification permettrait aussi de baisser le nombre de contentieux qui a progressé de 55% entre 2007 et 2012 passant de 8.800 à 13.600. Et ce, en palliant les difficultés inhérentes à l’absence d’exhaustivité de la nomenclature des professions et aux problèmes de classification qui en découlent.

Résultat de la fusion de l’impôt des patentes et de la taxe urbaine professionnelle, la taxe professionnelle a été mise en place en 2008. Ses recettes sont passées de 35,1% du montant global des taxes locales gérées par l’Etat en 2010 à 42,1% en 2014. Elle provient à hauteur de 72 % des personnes morales et reste très concentrée. Ainsi, 163 entreprises représentant 0,02% de la population assujettie assurent 520 millions de dirhams de recettes, soit 15% de leur montant total. Les chiffres révèlent aussi que 3.463 entreprises (0,42% des assujettis) contribuent à hauteur de 1,33 milliard de dirhams, soit 38% du produit global.

■ Taxe de services communaux: Réintégrer les bâtiments de l'Etat

Elle enregistre moins d'insuffisance que les autres taxes en termes de recettes, mais elle est impactée par les effets négatifs subis par la taxe d’habitation et dans une moindre mesure par ceux qui entachent la taxe professionnelle. Sa base d’imposition est composée notamment de revenus locatifs soumis à l’IR et de l’assiette de la taxe professionnelle relative aux établissements soumis à l’IS ou à l’IR sous un régime réel. Néanmoins, la Cour des comptes appelle à la vigilance en ce qui concerne toute dépense fiscale affectant cette taxe dont l’atout principal réside dans l’absence de toute exonération temporaire. Elle est également pour le réexamen de l’exonération du patrimoine des administrations publiques en raison de la moins-value fiscale qu’elle fait subir aux communes en vue d’en évaluer les enjeux et de déterminer, le cas échéant, les voies de compensation possibles.

■ Taxe sur les terrains urbains non bâtis: Un tarif réduit!

Sa contribution aux ressources fiscales locales est importante. Elle représente le tiers des recettes générées par la taxe de services communaux et trois fois et demie celles de la taxe d’habitation. La taxe sur les terrains non bâtis a aussi un impact sur le coût du foncier et pénalise l’investissement. Pour la Cour des compte, les tarifs de cette taxe devraient être unifiés tout mettant en place un tarif réduit aux terrains non viabilisés. Cela permettra ainsi de remédier aux dysfonctionnements liés à la fourchette des tarifs d’imposition et surtout les écarts importants de taxation constatés entre les communes et leurs effets sur le plan de l’acceptabilité.

L'amélioration de cette taxe nécessite certains préalables dont le fait générateur devrait intervenir après l’expiration d’un moratoire d’une durée raisonnable à partir de l’entrée des terrains dans le périmètre imposable.

■ Taxe sur les opérations de construction: Actualiser la valeur vénale

Voilà une taxe qui recèle un potentiel "substantiel" et pour laquelle il est conseillé d'opérer un rattrapage progressif par la modification du tarif. Pour cela, la Cour des comptes souligne qu'il faudra s’inspirer notamment des coefficients d’actualisation retenus en matière d’impôt sur le revenu relatif aux profits immobiliers. Ce qui permettra de pallier l’insuffisance de rendement découlant de la dégradation du niveau d’imposition effectif lié à l’application de tarifs anciens.

Les recettes de cette taxe ont augmenté de 9% en 2012, une stabilisation en 2013 et une baisse de 2% en 2014 en raison du recul du secteur du bâtiment. Elles représentent 28% des recettes de la taxe de services communaux et trois fois celles de la taxe d’habitation. C'est également un impôt majeur dans la structure de la fiscalité communale.

■ Taxe sur les opérations de lotissement à supprimer!

La Cour des comptes est favorable à l'abrogation de la taxe sur les opérations de lotissement qui constitue une superposition avec la TVA qui s’applique aux lotissements ( taux de 20%). Elle devrait être remplacée par une contribution forfaitaire. Cela permettra d'en améliorer le rendement et d'en simplifier la gestion.

Mais en cas de maintien du système actuel, le rapport souligne la nécessité d'unifier le traitement fiscal des équipements assujettis. Et ce, pour la détermination du coût servant de base à la liquidation de cette taxe. Une amélioration de la gouvernance est également prescrite pour une appréhension adéquate du coût d’équipement constituant la base d’imposition.

■ Taxe sur les débits de boissons à réformer

Elle présente de nombreux inconvénients: un double emploi avec la TVA, l’absence de maîtrise des éléments de déclaration ainsi qu'un faible rendement alors que le coût de sa gestion est élevé. Pour cela, il est recommandé d’étudier les problèmes spécifiques à cette taxe et de proposer une réforme.

■ Taxe de séjour limitée par les exonérations

Avec des recettes en hausse de 10% en 2014 s'établissant à 197 millions de dirhams , cette taxe est limitée par la multiplicité des exonérations et des tarifs ainsi que par les difficultés d’application et de contrôle. Pour cela, certaines exonérations doivent être revues dans le sens de l’élargissement de l’assiette. De même, la structure des tarifs devrait être réduite dans le cadre d’un réexamen de la fiscalité du secteur du tourisme.

21 Mai 2015

SOURCE WEB Par Khadija Masmoudi L’ECONOMISTE

Tags : La fiscalité locale gagnerait à être plus lisible, simplifiée et mieux interprétée- la Cour des comptes s'invite à sa manière dans le débat sur la régionalisation-les recettes des collectivités territoriales se sont établies en moyenne à 27,5 milliards de dirhams par an, dont 79% proviennent des communes: 15 milliards de dirhams pour les communes urbaines et 6,5 milliards de dirhams pour les communes rurales-caractère urbain des ressources des collectivités territoriales qui reste dominant, à raison de 90% pour celles gérées par l’Etat et de 60% pour les ressources gérées directement par les collectivités- sur la période 2007 à 2013, le besoin de financement annuel du fonctionnement des communes urbaines a augmenté de 15,1 % et celui des communes rurales de 18,5%- Depuis la réforme de 2008, les taxes gérées par l’Etat ont diminué de 8% et celles gérées directement par les communes ont enregistré une augmentation de 21%- Au ministère des Finances, de hauts fonctionnaires critiquent le peu d'enthousiasme des communes à identifier les nouveaux contribuables alors que l'information est disponible-

vendredi 22 mai 2015

vendredi 22 mai 2015 0

0

Découvrir notre région

Découvrir notre région